연구센터

무역ㆍ기술ㆍ에너지 질서의 미래

[미중경제전쟁과 한국의 선택 시리즈] ⑤ 미중 전략 경쟁 속 금융 상호의존 강화: 패러독스 혹은 무기화의 서막?

- 2024-03-15

- 이용욱

ISBN 979-11-6617-725-5

I. 서론

세계질서 패권을 두고 각축경쟁을 벌이고 있다고 간주되는 미국과 중국은 최근 금융 상호의존을 강화하고 있는데 이것을 어떻게 이해할 수 있을까? 중국은 신성장동력으로 국내 금융 산업의 발전과 위안화 국제화의 강화를 위해 2019년 “외상투자법”을 의결하고 2020년부터 본격적인 시행에 들어가면서 대규모 해외투자유치에 나섰고, 미국 금융회사들은 이에 화답하듯 다수의 투자협약과 막대한 투자를 단행하고 있다. [2] 미국 금융회사들의 중국 투자를 일견 글로벌 자본주의 차원의 일상적인 투자 거래로 치부할 수도 있다, 다른 한편, 미국은 오바마 행정부 이래로 트럼프, 바이든 대통령을 거치며 중국의 도전을 제어하기 위해 대중국 경제 압박을 점증하여 왔는데 중국 경제에 도움이 될 수 있는 미국 금융회사들의 투자에 별다른 조치를 하지 않고 있다는 점은 이례적이라고 보여질 수도 있다. 중국 역시 거대한 미국의 금융자본이 중국에 진출하여 엄청난 부를 축적하고 결국 중국 경제를 좌지우지할 수 있는 리스크에 노출될 수 있다. 중국이 이러한 가능성에도 불구하고 미국 자본을 적극적으로 유치하려고 하는 것 또한 단순한 일은 아니다.

기실 미국의 대중국 경제 압박 정책은 강화되어왔다. 오바마 행정부는 2014년 국가수출구상 발표, 중국을 배제한 환태평양경제동반자협정(Trans-Pacific Partnership: TPP)을 활성화시키며 미국 중심의 새로운 국제무역질서의 확립을 꾀하였다. 미국은 동년 직접투자를 심사하는 외국인투자위원회의 권한을 강화시켜 중국의 미국 기술 탈취 가능성에 경종을 울리며 중국제조 2025를 견제하기 시작하였다. 트럼프 대통령은 더욱 직접적으로 중국을 겨냥했다. 미국은 2017년 중국의 지적재산권 위반을 겨냥한 통상정책의제를 필두로 2018년에는 중국 상품에 대규모 관세를 부과하였다. 동년 8월에는 외국인투자위험조사현대화법을 마련하여 중국기업의 대미 투자 또한 제한하였다. 또한 미국은 종합무역법과 교역촉진법을 매개로 2019년에 1994년에 이어 15년 만에 중국을 환율조작국으로 지정하였다. 트럼프 행정부는 중국기업이 미국 주식 시장을 활용하는 것 역시 규제하였다. 미국 연금의 중국 기업 주식 매수를 제한하였고, 미국 증시에 상장된 중국기업에 대한 회계 등 감독 요건을 강화하였다. 나스닥 기업공개(IPO) 규정 강화를 통해 중국 중소기업이 나스닥에 상장하는 것을 어렵게 만들었다(김치욱 2020). 2021년 출범한 바이든 행정부는 인도-태평양 전략을 위시하여 상술한 미국의 대중국 제재를 유지한 채 반도체, AI 등 기술규제를 “민주주의 동맹”이라는 프레임을 통해 중국을 한층 고립화시켰다. 반도체 칩과 과학법(Chips and Science Act), 인플레이션 감축법(Inflation Reduction Act), 반도체 칩4(Chip 4 Alliance) 등이 대표적인 미국의 대중국 기술규제 정책이다. 중국 역시 미국 상품에 대한 보복 관세 등 다양한 경로를 통해 미국의 압박 정책에 대응해왔고 최근에 미국 반도체 기업인 마이크론에 벌금 부과, 광물 규제 등을 시행하며 미국과 각을 세워왔다.

패권 경쟁 속 미-중 금융 상호의존 심화는 “적대적 공범자들”의 전형일 수도 있다. 이 설명 방식은 국가의 리더들이 국내정치적 이득을 위해 타국을 안보 위협의 대상으로 구축하여 정권을 획득하거나 유지하는 것을 핵심으로 한다(임지현 2005). 적대적 공범자들이 미-중 금융 상호의존을 유의미하게 설명할 수 있는 부분이 없지 않다. 먼저, 미국은 2000년대 이래 극심한 국내정치의 분열을 보이고 있는데 반중정서가 미국을 묶는 유일한 공유물이라고 할 정도로 중국에 적대적인 여론지형을 가지고 있다. 따라서 미국의 유력 정치인들은 경쟁적으로 반중의 선봉에 서며 국가 리더로써 입지를 세우고 있다는 분석이다. 중국 역시 등소평의 1978년 개혁 개방 이후 시진핑 주석 3연임이라는 초유의 장기권력을 목도하게 되었는데 이 과정에서 미국을 적대시하며 국내정치 안정을 꾀하고 있다는 것이다.

이러한 적대적 공범자들에 기초한 설명을 증명이라도 하듯이 미-중 무역은 2020년 이후 3년 연속 증가한 끝에 2022년엔 역대 사상치인 7,615억 달러에 달했다. 미-중 패권경쟁과 양국 경제의 디커플링(De-coupling)이라는 요란한 정치적 수사를 무색하게 하는 결과가 아닐 수 없다. 미-중간의 첨단기술 경쟁도 디커플링과는 거리가 있다. 중국의 대미국 전자직접회로의 수출은 2022년 상반기 11억 2500만 달러로 전년대비 14.55% 증가하였고 이는 미국의 대중국 전자집적회로 의존도가 더욱 증가하였음을 의미한다. 미국투자가들은 2015년과 2021년 사이에 중국의 251개 AI 기업에 400.2억 달러를 투자하였는데 이는 중국 AI 기업이 조달한 투자 총액의 37%에 달한다(이용재 2023, 4). 미국 정가의 대중국 담론이 디커플링에서 디리스킹(De-risking)이라는 표현으로 전환될 수밖에 없는 이유를 나타내는 수치들이다. [3] 이러한 맥락에서 보면 미-중 금융의 상호의존 증가는 어쩌면 예외적이거나 특이한 사례가 아닐 수도 있을 것이다.

본고는 상기한 적대적 공범자론의 관점을 미-중 금융 관계에 대한 하나의 가설로서 배제하지 않으면서도 이러한 상호의존이 국제정치적 흐름과 미-중 양국의 정치적 관계에 따라 무기화될 수 있음을 논하고자 한다. 허쉬만(Albert Hirshman), 코헤인과 나이(Robert Keohane and Joseph Nye), 그리고 최근의 파렐과 뉴만(Henry Farrell and Abraham Newman)에 이르기까지 국제정치학계에선 오랫동안 비대칭적 경제상호의존이 정치적인 지렛대로 사용될 수 있음을 논하여 왔다. 본고는 이러한 이론들과 금융대전략론(Theory of Financial Statecraft)에 근거하여 미-중 금융의 상호의존 심화를 다루고자 한다. 다시 말해, 영향력 효과(Influence Effect), 민감성(Sensibility), 취약성(Vulnerability), 패놉티콘 효과(Panopticon Effect), 숨줄 죄기(Choke Point Effect) 등의 개념을 키워드로 하여 미국과 중국이 금융상호의존을 무기화할 수 있는 전략과 메커니즘을 탐구하고자 한다. 미-중 금융 상호의존 심화는 이제 막 시작되어 진행되고 있어 완결성 높은 설명을 제공하기에는 충분한 경험적 데이터와 선행 연구 등이 아직 부재하다. 따라서 본고의 분석은 설득력 있음을 목표로 하는 시론적인 성격임을 밝힌다.

이 글은 다음과 같이 진행된다. 2장의 1절은 중국의 금융개방 정책을 간략히 살펴보고 특히 외상투자법을 조명해본다. 2절은 중국의 국내금융시장 자유화 이후 미국을 비롯한 해외투자가들의 중국 금융시장 투자와 진출 현황을 검토한다. 3장은 본고의 핵심 내용으로 미국과 중국이 점증하는 양국 간의 금융 상호의존을 정치적인 지렛대로 활용하거나 전략적으로 무기화할 수 있는 가능성을 고찰한다. 마지막으로 4장은 미-중 금융 상호의존이 한국 금융대전략에 주는 함의와 시사점을 정리해본다.

II. 중국의 금융자유화와 미국의 대중국 투자 현황

1. 중국의 금융시장 개방의 역사와 2020년 외상투자법

중국이 국내 금융시장을 외부에 열기 시작한 것은 1978년 개혁·개방 이후이다. [4] 그 이전에는 중국은 소수의 외자은행만 대표처를 설립하는 방식으로 중국에서 영업하게 하였다. 개혁·개방은 중국이 자본주의 세계경제 체재와의 연결을 통해 경제개발을 추구한다는 것을 의미하였는데, 이는 대중국 외국인직접투자의 급속한 증가와 함께 외자금융기관의 중국 금융시장 진출의 확대를 가져왔다. 1985년 말 당시 중국에 진출한 외국은행 대표처는 157개, 외자 은행의 수는 17개가 되었다. 이 시기 중국의 금융개방조치는 상하이 등 시범지역 내에서의 개방을 특징으로 하였다. 중국이 1994-1997년에 고도 성장기에 접어들면서 외국계 금융회사 및 은행의 중국내 경영활동은 크게 증가하였다고 평가된다.

중국이 국내 금융제도를 정비하고 금융개방을 질적으로 한층 높인 것은 2001년 WTO에 가입한 이후이다. 중국은 WTO 가입 조건을 충족하기 위하여 상업은행법, 증권법, 보험법 등 법률 및 제도를 개정하였고 은행·증권·보험 등의 전체 국내금융시장을 개방화하기 시작하였다. 그러나 2017년까지 중국의 금융시장개방은 개방보다는 규제가 더 도드라졌다. 중국은 특히 2008년 글로벌 금융위기 이후 외국계 금융기관에 대한 규제를 강화하였고(예: 외국계 은행들이 예대율을 75%로 준수하도록 규정) 논의 중이었던 중국 주식시장에서 공매도와 신용거래 허용 등의 도입을 연기하였다. 중국이 금융자유화에 걸맞는 국내금융시장 개방 조치를 본격적으로 추진한 것은 2017년 이후이다. 2017년 11월 미-중 정상회담에서 중국 금융시장 개방 확대가 논의된 후 시진핑 주석이 2018년 4월 10일 보아오 포럼 기조연설에서 이를 확인한 것을 계기로 금융자유화는 급물살을 탔다. 이강 인민은행 총재는 하루 뒤인 4월 11일에 금융시장 개혁개방 3대원칙과 개방 로드맵을 발표하였다. 3대원칙은 다음과 같다. 먼저, 외국금융기관이 중국 금융시장 진입 시 진입 전 내국민 대우 및 네거티브리스트(negative list)를 적용한다. 둘째, 금융시장 개방, 환율형성기제 개혁, 자본계정 태환 허용을 동시에 추진한다. 마지막으로, 금융시장 개방과 함께 금융리스크 방지를 위해 금융시장 개방 속도를 금융감독관리 능력에 맞추어 조정한다. 이강 총재는 3대 원칙을 2018년 상반기와 하반기로 나누어 시행하는 개방 로드맵을 함께 제시하였다.

중국은 상기한 3대 원칙을 토대로 2019년에 구체적인 금융시장 개방 조치를 앞다투어 내놓았다. 얼마 전 서거한 리커창 총리는 2019년 7월 세계경제포럼 축사에서 중국은 그동안 증권·선물·보험 분야에서 외자지분 비중을 51% 이하로 제한하였으나 이를 2020년에 전면 철폐하겠다고 발표하였다. 이어 중국 국무원 금융안정발전위원회 판공실은 2019년 7월 20일 “금융업 대외개방 확대에 관한 조치”를 통하여 은행·증권·보험 시장 개방을 위한 새로운 11개 조치를 공개하였다. 이 조치로 외국투자회사들은 중국내에서 상업은행 자산관리 자회사를 설립하거나 지배주주로서 자산관리회사에 투자할 수 있게 되었고, 은행 간 채권시장 A류 채권발행 업무 자격도 얻게 되었다. 외국보험회사들의 중국 보험시장 진입 조건을 대폭 완화하였으며 인보험에 대한 외자의 자본비중 제한도 2020년에 철폐하기로 하였다. 특히 중국은 증권업, 은행업, 보험업 등 금융업 전반에 대한 외국인 투자이익의 보호와 자금조달의 편의성을 전면적으로 제고하였다. 중국 정부는 외국계 금융기관이 금융자산관리회사의 설립과 상업은행의 자산관리 자회사 투자에 참여하도록 장려하고, 지분제한을 없앴으며, 연금관리회사와 외환중개회사에 대한 외국 자본 독자설립 혹은 지분참여를 허용하였다. 또한 증권회사, 펀드운용회사 및 선물회사의 외국 자본 통제비율 전환을 2021년에서 2020년으로 단축시켰으며, 이들 회사에 대한 통제지분(51%)이 가능하게 했고, 2023년 이후부터 지분제한을 완전히 없애는 내용을 골자로 한 금융자유화 완화조치를 실시하였다(안유화 2020). 또한, 외국신용평가기관이 중국에서 발행되는 모든 채권 종류에 대한 신용평가 업무도 수행할 수 있게 되었다.

흥미롭게도 미국과 중국 양국은 치열한 통상 분쟁 중이었던 2019년 10월 10-11일에 미국 워싱턴에서 미·중 고위급 협상을 가졌는데 이 협상에서 중국이 2017년 이래 진행하고 있었던 금융시장 개방 확대 조치를 주요 성과로 발표하였다. 다시 말해, 상반되게 보이는 미·중 통상 분쟁의 격화와 미·중 금융 밀착이 상존하는 양상을 보이게 되었다. 중국 국무원은 워싱턴 회의 이후 후속 조치를 연달아 내놓았다. 국무원은 2019년 10월 15일 “중화인민공화국 외자보험회사관리조례”와 “중화인민공화국 외자은행관리조례 개정에 관한 국무원 결정”을 발표하였다. 중국 국무원은 두 문건을 통해 중국이 향후 실시할 금융시장 개방조치에 대한 법적 근거를 마련하였으며 구체적인 금융시장 개방 내용 또한 명시하였다. 국무원은 동년 11월 7일에 “외자 이용 개선에 관한 의견”을 발표하였다. 이 문건은 은행·증권회사·기금관리회사 등 외국투자기업의 업무범위 제한을 추가로 철폐하는 조치를 공표하며 중국 당국의 금융시장 개방 가속화에 대한 의지를 확인하였다.

중국의 금융시장 개방의 요체라고 할 수 있는 “외상투자법”과 이 법의 시행에 따른 외국인투자 관리제도의 변화를 좀 더 자세히 검토해보자. [5] 중국은 2019년 3월 15일에 외국인투자를 새롭게 관리하는 “외상투자법”을 제정하였고 이 법은 2020년 1월 1일에 공식적으로 발효되어 시행되기 시작하였다. 중국은 “외상투자법” 시행을 통해 외국인투자에 대해 더욱 개방적이고 공평하고 투명한 관리를 표방하였다. 이와 관련해서 “외상투자법”에는 두 가지 핵심 내용이 있다. 첫 번째는 외국인 투자를 국민 대우로 한다는 것이다. 두 번째는 외국인투자금지 혹은 투자 제한 항목을 네거티브리스트 제도를 통해 관리하는 것이다.

외국인 투자를 국민 대우로 한다는 것은 본국 국민과 동일하게 외국인 투자자들에게 민사적 권리를 부여하는 것을 말한다. 먼저, 외국기업이 중국에 법인을 설립할 때 내자기업과 동일한 절차기준을 적용 받게 되었다. 네거티브리스티상 업종을 제외하면 외국기업은 내자기업처럼 법인 설립 후 상무국에 등기하는 방식을 취할 수 있게 되었다. 법인의 지배구조도 내자기업과 동일한 기준, 즉 “회사법”을 적용 받게 되었고 이에 따라 기타 공동 주주의 동의 없이도 제3자에 지분을 양도할 수 있게 되었다. 자본금 제도도 내자기업과 동일한 기준으로 법인을 운영할 수 있게 되었다. 외국기업은 업종별 인허가 절차에서도 내자기업과 동일하게 심사 기준과 심사 기한을 부여 받게 되었다.

외국인 투자를 네거티브리스트 제도로 관리한다는 의미는 중국 정부가 향후 중국 금융시장의 대외개방을 더욱 확대하겠다는 의지와 결심을 보여주는 것이라 할 수 있다. 이는 네거티브리스트 방식이 포지티브리스트(positive list) 방식에 비하여 제한이 적기 때문이다. 외상투자 네거티브리스트 관리는 외국인 투자에 대해서 투자 금지나 투자 제한 항목을 리스트로 작성하여 특별 관리하는 제도인데 관리 대상으로는 외국인 직접투자, 외국인 간접투자(중국기업인수), 외국인 투자 법인의 중국 내 재투자 행위를 포함하고 있다. <네거티브리스트> 관리는 국제적으로 통용되는 투자 유입 활성화 제도로 평가되고 있는데 현재 70여개 국가에서 채택하고 있다. 중국 정부의 경우 1995년부터 외국인 투자 권장항목, 투자 금지항목, 투자 제한항목을 포함한 “외상투자 산업지도 목록”을 발표하며 외국인투자 관리를 하여왔다. 중국은 외상투자 산업지도 목록을 매 3-4년에 한 번씩 개정하였고 총 10차 개정 후 이를 상술한 외상투자 네거티브리스트 관리조치로 2019년에 대체하였다. 네거티브리스트의 제한 및 금지 목록 수는 2018년 48개, 2019년 40개, 2020년 33개, 2021년 31개로 지속적으로 감소하고 있다(<코트라 해외시장뉴스> 2022/05/26).

정리하면, 중국은 최근 금융시장을 대폭 자유화하여 국내자본시장의 대외 개방도를 확대시키고 있다. 중국은 2019년 3월 전인대에서 통과되어 2020년 1월 1일부터 본격 시행된 “외상투자법”을 토대로 외국기업에 대한 내국민 대우, 외국인 투자 기업 허용 분야 확대, 외국인 투자 기업의 지식재산권 보호 및 강제기술이전 금지 등을 추진하고 있다(김예경 2019). 중국 정부는 중국 금융시장 대외개방 신11조를 통해 신용평가 업무까지 외자 금융기관에 개방하였다. 중국 경제의 신성장 동력으로 국내금융사업을 활성화시켜야 된다는 견해를 중국 정부가 적극적으로 이행하고 있다고 볼 수 있는 대목이다.

2. 미국을 비롯한 해외 투자가들의 중국 금융시장 투자 현황

상술한대로 중국은 국내금융시장 대외개방을 2017년경부터 시작하였다. 이 절은 미국을 비롯한 해외 투자가들이 중국의 금융자유화 조치에 대응하여 중국 금융시장에 진출한 현황을 검토해 본다. 금융투자의 핵심이라 할 수 있는 세 분야로 나누어서 살펴보고자 한다. 먼저, 해외자본의 중국 금융 분야에 대한 직접투자인데 여기서 직접투자란 해외자본이 자회사 설립 등 지배주주로서 중국금융회사를 운영하게 됨을 말한다. 두 번째 분야는 외국투자가들의 중국 국내 주식과 채권 투자이다. 마지막으로, 해외자본의 중국 보험업 진출 내용이다. 해외투자자들이 세 분야 모두에서 중국 정부의 금융자유화 정책을 적극 활용하여 투자에 나섰다는 것을 확인할 수 있다. 다만, 주식과 채권 분야는 전체적으론 해외투자가 크게 증가하였지만 중국과 대외 경제 조건의 변화에 따른 해외투자의 부침 역시 관찰된다.

첫째, 해외자본의 중국 금융시장 직접투자 현황이다. UBS증권은 2018년 11월 역사상 처음으로 중국내 외자 증권 지주회사가 되었다. 뒤이어 2019년 4월 모건대통증권과 노무라동방국제증권이 외자 지배주주(51%)로 증감회의에서 설립인가를 받았다(조고운 2019, 18). 2021년 8월에는 JP모건이 외국계 기업으로는 처음으로 단독(지분 100%) 증권사를 설립한 데 이어 2021년 10월 골드만삭스도 중국 증권사 지분 100% 확보를 승인받았다(이치훈 2022). 해외투자는 신용평가 업무에도 진출하였다. S&P 베이징 자회사는 2019년 1월 중국 채권시장에서 신용평가 업무를 할 수 있는 중국 최초의 외자 신용평가회사가 되었다, 연이어 무디스, 피치까지 베이징에 자회사를 설립하여 세계 3대 신용평가 회사 모두가 중국에서 신용평가 업무를 개시하게 되었다. 해외자본은 중국내 선물회사에도 투자를 시작하였다. 2019년 현재 은하선물과 모건대통선물 등 두 곳의 외자합자 선물회사가 중국에 생겨났다, 은하선물의 경우 스코틀랜드왕립은행 지분이 16.68%이고, 모건대통선물은 모건대통 지분이 49%이다(조고운 2019, 18).

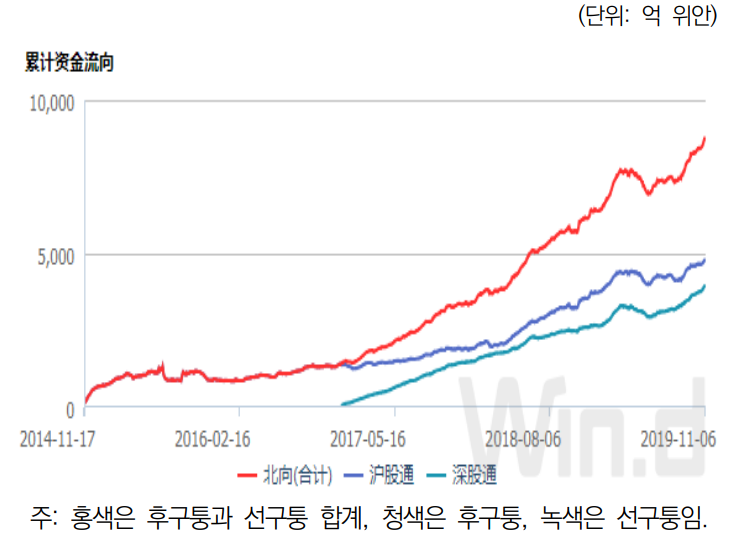

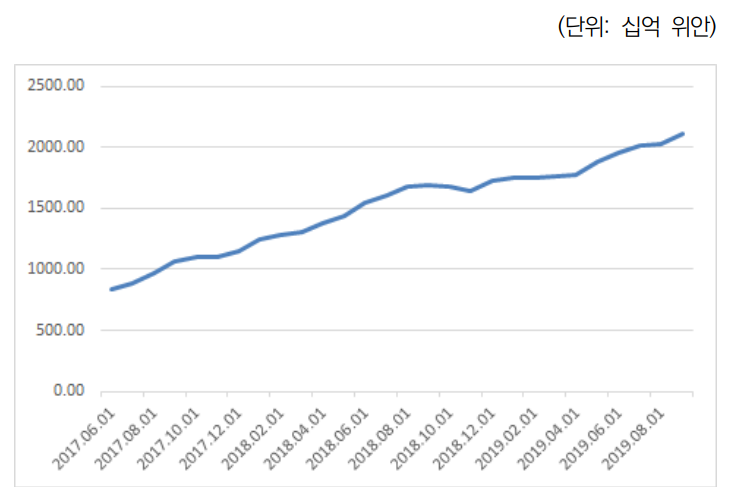

다음으로 해외자본의 중국내 주식과 채권 투자 현황이다. 중국 정부는 2017년 이전에도 후강통(2014년 11월 개통), 선강통(2016년 12월 개통), 채권통(2017년 6월 개통) 등을 통해 외국인 투자를 유치하려고 노력하였다. [6] 해외투자자들은 이에 따라 중국 주식 채권 시장에 꾸준히 진입하였는데 2017년 이후 투자를 대폭 증가시켰다. 후구통 [7] 을 통한 외자의 중국 주식 투자액 (누계)은 2019년 11월 6일 7,084억 위안으로 2017년 1월 3일 대비 175% 증가하였다. 선구통 [8] 을 통한 외자의 중국 주식 투자액(누계)도 큰 증가세를 보였다. 2019년 11월 6일 4,686억 위안으로 2016년 12월 5일 대비 약 170배, 2019년 1월 2일 대비 약 58%로 투자가 큰 폭으로 증가하였다. 채권의 경우 2019년 9월 외자의 중국 채권 보유액은 2조 1,168억 위안으로 전년 동기대비 25%가 상승하였다(조고운 2019, 20).

<그림 1> 후구퉁 및 선구퉁 누적 투자금액 변동 추이

출처: 조고운 2019

<그림 2> 외자의 중국 채권 보유액 변동 추이

출처: 조고운 2019, 20

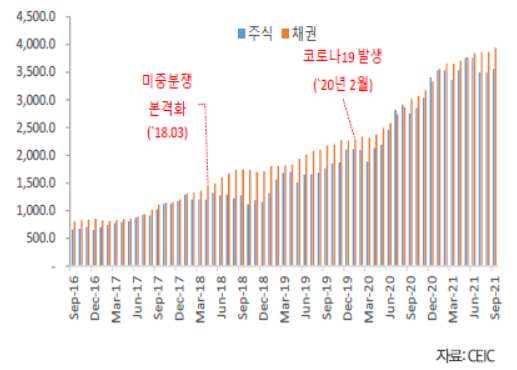

이러한 흐름 속에서 해외투자는 중국 금융시장 개방이 더욱 가시화된 2020년 이후에 가파른 상승세를 이어나갔다. 중국 전체 주식과 채권 시가 총액 중 외국인 비중이 2020년에 각각 3.6%와 3.8%로 역대 최고치를 기록하였다(이치훈 2020, 2). 외국인 비중은 2017년 당시 주식은 2.2%, 채권은 2.4%를 차지하였다. 외국인 보유 중국 채권 규모를 2020년 한 해에 한해 살펴보면 1월 2조 2000억 위안에서 11월 3조 9000억 위안으로(<경향신문> 2020/12/14). 2021년엔 코로나 팬데믹 격화, 중국 정부의 기업 규제 등 악재에도 불구하고 외국인 투자자들은 중국 주식과 채권을 더욱 사들였다. 중국 전체 주식과 채권 시간 총액에서 외국인 비중은 2021년에 2020년 기록을 넘었는데 각각 4.7%와 4.1%가 되었다 (이치훈 2022; 아래 <그림 3> 참조). 2020년부터 2021년까지 신흥국으로 유입된 해외금융시장 투자 자금의 약 70%가 중국에 집중되었을 정도다. 2023년 1월에는 월별 기준 해외자금의 중국 증시 유입이 사상 최고치를 기록했다. 지난 1월에 1413억 위안(약 27조원)이 순유입되어, 기존의 월 기준 역대 최대 자금 유입이었던 2021년 12월의 890억 위안(약 17조원)을 크게 넘어섰다. 2023년 1월부터 3월까지 중국 증시에 해외자금 누적 1866억 위안(약 36조원)이 순유입됐다. 이는 2022년 연간 순유입 액인 900억 위안(약 17조원)을 2배 넘게 뛰어넘은 금액이다(<월간중앙> 2023/4/17).

<그림 3> 외국인의 중국 증권 보유 잔액(10억 위안)

출처: 이치훈 2022, 2

2023년 중반이후 중국경제의 침체와 헝다(에버그란데)와 비구이위안 등 대형 부동산 회사들의 부도 위기로 해외자금의 중국 증시 대량 이탈이 일시적으로 있었다. 그러나 JP모건을 비롯한 미국의 대형 금융회사들 대부분은 중국 경제의 안정적인 중장기적 성장을 예상하며 중국 투자 확대 전략을 유지하겠다는 방침을 밝혔다(<서울경제> 2023/9/7). 가령, 컨설팅 기업 올리버와이먼은 중국 자산 운영 시장 규모를 2019년 16조2000억 달러(약 1경8054조원)에서 2023년 30조달러(약 3경3454조원)로 85.2% 성장할 것으로 예측하였다(<조선일보> 2021/8/9). 이와 같이 미국의 주요 금융회사들은 미국 다음으로 현재 세계 제2위이며 앞으로 더욱 성장할 중국 금융시장 진출에 박차를 가하고 있다.

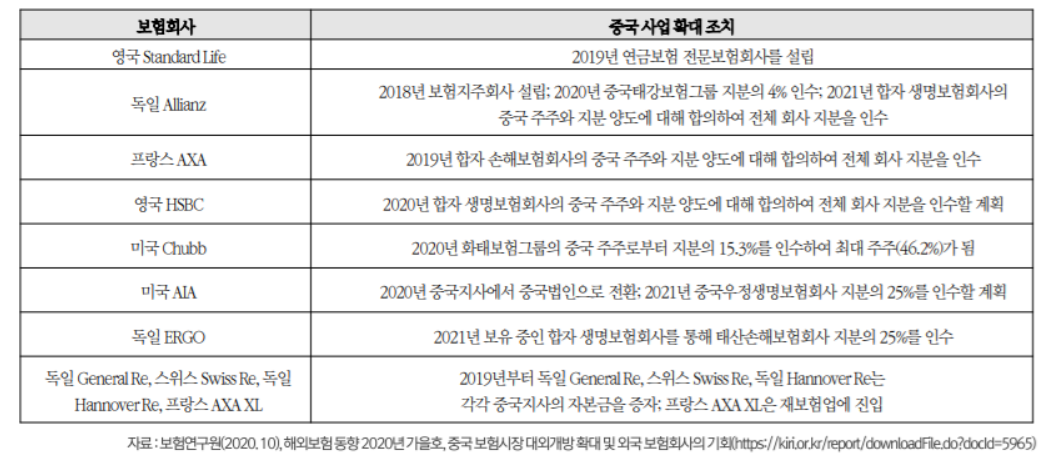

마지막으로 해외투자의 중국 보험업 진출 현황이다. [9] 2018년 중국 정부가 보험시장 추가 개방을 결정하면서 외국 보험회사는 중국에서 사업을 확장하였다. 스탠다드라이프(Standard Life)는 중국에 새롭게 진출하여 보험회사를 신설하였다. 기존에 중국 시장에서 사업을 영위하고 있던 알리안츠(Allianz), 악사(AXA), 홍콩상하이은행(HSBC), 처브(Chubb), AIA, ERGO는 중국 사업 확대를 위해 중국 보험회사나 합자 보험회사의 중국 주주 지분 인수를 도모하였다. 알리안츠는 2018년 최초로 외국 보험지주회사를 설립하였으며 2020년에는 중국태강보험그룹 지분의 4%를 인수하였다. 악사는 2019년 합자 손해보험회사의 중국 주주 지분을 인수해 독자 손해보험회사를 소유하여 운영하기 시작하였다. 되었다. 홍콩상하이은행은 2020년 합자 생명보험회사의 중국 주주로부터 전체 회사 지분을 인수할 계획을 발표하였다. 처브는 화태보험그룹의 중국 주주에로부터 지분의 15.3%를 인수하여 최대 주주(46.2%)가 되었다. AIA는 2020년에 중국지사를 중국법인으로 전환하였고 2021년에는 중국우정생명보험회사 지분의 25%를 인수하는 계획을 발표하였다. 중국에서 생명보험업을 운영하고 있던 ERGO는 2021년에 태산손해보험회사 지분의 25%를 인수해 손해보험업에도 진출하였다.

젠 리(General Re Corporation), 스위스 리(Swiss Re Group), 하노버 리(Hannover Re)의 경우 중국 정부의 보험업 개방에 따른 중국 원수보험시장의 성장 가능성을 보고 중국지사의 자본금을 각각 증자하였다. 코리안 리(Korean Re)와 악사XL(AXA XL)은 재보험사업을 주력으로 하는데 각각 중국지사, 중국법인을 설립하였다. 정리하면, 외국 보험회사는 2018년 이후 적극적인 중국 사업 확대를 꾀하였는데, 그 결과 외국 보험회사의 중국 시장점유율이 상승하였다. 외국 생명보험회사 및 손해보험회사의 시장 점유율은 2018년 8.1%, 1.9%에서 2020년 10.0%, 2.6%로 증가하였다.

<표 1> 2018년 이후 외국 보험회사의 중국 사업 동향

III. 미중 금융상호의존과 무기화의 동학

미국과 중국은 아이러니하게도 양국의 갈등이 깊어지기 시작한 2018년 이후 금융관계는 더욱 곤고해져왔다. 상술한대로 중국이 자국의 금융시장 자유화를 추진하고 미국 굴지의 금융회사들이 화답하고 있는 모양새이다. 미-중 금융 상호의존은 앞으로 더욱 가속화될 것이라는 전망도 적지 않다. 월 스트리트 황제라 일컬어지는 JP모건 회장 제이미 다이먼(Jamie Dimon)은 2021년 폭스뉴스와의 인터뷰에서 “중국은 전 세계에서 가장 큰 기회 중의 하나”라고 역설하였다(<조선일보> 2021/8/9). 얼마 전 타계한 버크셔 헤서웨이(Berkshire Hathaway Inc.) 부회장이었던 찰리 멍거(Charlie Munger) 역시 중국 경제에 대해 “향후 20년간 다른 대부분의 대규모 경제권보다 나은 전망을 가지고 있다. 첫째로 중국의 선도 기업들은 강하고 사실상 어떤 기업들보다 우수하며 주가가 저렴하다”고 평하였다(<연합뉴스> 2023/11/1). 중국 정부가 현재 미국 자본시장의 3분의 1 수준인 중국 자본시장을 미국에 필적하는 규모로 발전시키는 계획을 가지고 있다고 볼 때 미국 금융기업의 중국 진출은 계속될 확률이 높다.

그러나 국제정세의 불확실성이 더욱 증폭될 수 있는 가운데 이러한 금융 상호의존의 강화가 대국을 향한 영향력 행사의 전략적 도구가 될 수 있다. 기실 미-중 금융 상호의존이 앞으로 전개될 미-중 경쟁에 따라 전략화 될 수 있는 개연성은 이미 존재한다. 가령, 앞서 언급한 다이먼 JP모건 회장의 폭스뉴스 인터뷰는 JP모건의 대규모 중국 투자에 대한 미국내 부정적인 여론에 대한 반박 형식으로 이루어졌다. 다이먼은 “나는 애국자이고, JP모건은 미국의 대외정책을 따른다. 미국 기업에 이익이 나도록 할 것”이라고 주장했다(<조선일보> 2021/8/9). 상호의존이 비대칭적일 때 우위국이 비대칭적 상호의존을 무기화하여 열위국을 강제하거나 압박할 수 있는 카드로 쓸 수 있다는 말이다. 이러한 까닭에 비대칭 상호의존과 정치적 레버리지의 관계는 국제정치학에서 오랫동안 연구되어 왔다. 지면 관계상 아래에 이 중 가장 중요한 몇몇 연구를 간략하게 검토하고 이들 연구가 제공하는 핵심 가설들을 미-중 금융 상호의존에 적용해 보고자 한다.

알버트 허쉬만(Albert Hirshman)은 강대국(나치 독일)이 비대칭적 상호의존을 이용하여 약소국(독일의 무역 상대국들인 동유럽 국가들)에 영향력을 미치는 두 가지 메커니즘을 “영향력 효과(Influence Effect)”라는 개념을 통해 논증하였다(Hirshman 1969). 첫 번째 메커니즘은 경제 규모에 관한 것이다. 무역이 단절되었을 때 경제 규모가 작은 국가가 큰 국가보다 상대적으로 더 큰 손해를 보게 되는데 이를 활용하여 강대국은 약소 무역상대국을 무역규제 혹은 중단 등으로 압박할 수 있다. 두 번째 메커니즘은 약소국 국내정치세력의 강대국 정책 동조화이다. 상호의존적인 무역관계가 지속되면 강대국과의 무역관계가 자신들의 이익의 핵심이 되는 국내정치세력이 약소국 내부에 부상하게 된다. 이들이 국내정치과정을 통해 강대국의 입장을 자발적으로 대변하게 된다. 이 두 번째 메커니즘이 중국이 적극적으로 활용할 수 있는 전략이 될 수 있다. 가령, 미국 굴지의 반도체 기업인 엔비디아, 퀄컴, 인텔은 최근 미국 정부에 대중국 반도체 수출규제를 완화해 줄 것을 요청하였다. 베사니 알렌(Bethany Allen)은 그의 최근 저서에서 중국이 미국과의 경쟁에서 가장 강력하게 활용할 수 있는 카드가 미국 기업이 미국 정부를 압박하게 하는 것이라고 주장하였다(Allen 2023).

로버트 코헤인(Robert Keohane)과 조지프 나이(Joseph Nye)는 민감성(Sensitivity)과 취약성(Vulnerability)을 개념화하여 상호의존이 전략의 대상이 될 수 있음을 논하였다(Keohane and Nye 1977). 민감성은 상호의존관계에 있는 한 국가의 변화를 상대 국가가 체감하는 속도와 규모를 말한다. 취약성은 상호의존관계가 외부조건의 변화 등으로 단절되었을 때 이에 대한 대안의 유무와 대체비용에 관한다. 민감성은 허쉬만의 두 번째 메커니즘과 연결될 수 있다. 강대국은 약소국 내부의 특정세력의 이해관계에 민감하게 영향을 줄 현상변경정책을 추진하여 이 세력이 자국의 정책을 강대국의 선호도에 부합시키는 정치적 노력을 하도록 유인할 수 있다. 취약성은 기존의 상호의존관계에 대한 대안의 유무와 대체비용이 관건인데 미국과 중국이 금융자본의 축적을 국가 이익으로 규정하는 한 상대방과의 민감성과 취약성을 우세적으로 관리해 나가는 노력을 경주할 것이다.

이러한 연구 기반위에서 헨리 파렐(Henry Farrell)과 아브라함 뉴만(Abraham Newman)은 최근 상호의존이 무기화될 수 있다고 주장하였다(Farrell and Newman 2019). 이들은 네트워크 이론을 활용하여 심화된 글로벌 경제네트워크가 정치적 지렛대로 활용될 수 있음을 밝혔다. 무기화의 성패는 누가 경제네트워크 내부의 중심 노드(Central Nod)를 장악하고 있는가이다. 중심 노드를 차지하고 있는 국가가 타 국가들을 압도하는 방법은 두 가지 경로를 통해서다.

먼저, 중심 노드 국가는 경제네트워크 내부의 정보 흐름을 이용, 조정, 조작하여 자국의 지정학적 목적에 따라 상대방에 압력 행사를 할 수 있다(패놉티콘 효과). 다음은 숨줄 조르기(“Choke Point Effect”)이다. 중심 노드 국가는 타국의 경제 급소를 조준하여 금융 제재, 무역 제재, 가치사슬 공급망 배제 등을 강제하거나 위협하여 자국이 원하는 바를 실현시킬 수 있다. 앞서 논의한 타국의 취약성을 공략하는 것이다. 해롤드 제임스에 따르면 중심 노드 국가는 자국이 장악하고 있는 경제네트워크를 지정학적 목적을 위해 사용하려는 유혹에 빠지기 쉽다(James 2021). 그 만큼 금융과 통화분야에서 “패놉티콘 효과”와 “숨줄 조르기 효과”의 강제력이 뛰어나다는 것이다. 반면에 역풍도 존재한다. 특정 경제네트워크가 무기화 될 경우 관련국들은 이를 위협으로 인식하고 대안을 모색하기 시작하기 때문이다(예: 탈달러 무역 결제, 투자 결제, 중국 위안화국제결제시스템(CIPS)과 같은 스위프트(Society for Worldwide Interbank Financial Telecommunication, SWIFT)에 대안 모색). 이는 중심 노드 국가의 네트워크 파워를 약화시키게 된다. [10]

파렐과 뉴만의 따르면 미국과 중국은 향후 양자 간 금융네트워크는 물론 시스템적인 글로벌 금융네트워크의 정보 흐름을 두고 상호견제 속에 각축전을 벌일 것으로 예상된다. 또한 미국과 중국은 금융 상호의존을 심화시키면서도 상대방의 숨줄을 공세적으로 죌 수 있는 지점들을 끊임없이 찾고 자국 금융네트워크의 취약성을 보완하려고 할 것이다.

토마스 오틀리(Thomas Oatley)는 한발 더 나아가 미국이 글로벌 금융네트워크를 활용한 숨줄 조르기 효과(Choke Point Effect)를 북한, 이란, 러시아 등 여러 사례 분석을 통해 미국이 상호의존 무기화를 달성할 수 있는 세 가지 조건을 제시하였다(Oatley 2021). 오틀리는 적대국들이 미국의 정책에 순응하는지 여부를 통해 숨줄 조르기 효과의 유무를 판단하였다. 오틀리는 미국이 글로벌 경제네트워크에서 중심 노드를 차지하고 있는 핵심 이유는 다름 아닌 기축통화로서 달러에 역할에 기인한다고 논한다. 미국이 본격적으로 금융상호의존을 무기화하기 시작한 것은 2001년 9/11 테러 이후이며 일련의 과정을 통해 미국은 미국 은행과 거래를 하며 달러에 대한 접근성을 중요시하는 외국 은행들이 미국의 금융제재에 대다수 순응하는 메커니즘을 새롭게 발견하게 되었다. [11]

미국은 2006년 북한을 6자 회담에 강제로 복귀시키기 위해 마카오 소재 방코델타아시아(Banco Delta Asia)를 제재하였고 북한은 6자 회담에 돌아왔다. 미국은 2011년 이란을 핵회담에 복귀시키기 위해 복귀하지 않을 경우 이란 은행들을 스위프트에서 배제할 것이라고 위협하였다. 이란은 결국 핵회담에 복귀하였다. 그러나 미국은 러시아 제재에서는 효과를 거두지 못했다. 미국은 2014년 러시아가 우크라이나를 침공했을 당시 러시아 은행들을 제재하였고 이란의 경우처럼 러시아 은행들의 스위프트(SWIFT) 배제 등을 위협하였으나 큰 성과 없이 조기 종료하였다. 오틀리는 러시아에 에너지를 의존하고 있던 서유럽 국가들이 러시아 제재에 대해서 미온적인 태도를 보인 것이 제재 효과를 반감시켰다고 분석한다. 오틀리는 이러한 분석을 바탕으로 미국의 금융제재 성공조건을 세 가지로 압축하였다. 첫째, 미국의 금융제재의 대상이 작은 은행이거나 작은 국가일 경우(북한과 이란 성공; 러시아 실패)이다. 둘째, 금융제재의 대상이 미국에 부과할 수 있는 “대안 숨줄 조르기(Alternative Choke Point)”를 보유하고 있지 않을 때이다. 셋째, 금융제재 대상이 러시아와 같은 강대국일 경우 미국과 서유럽 국가들이 금융제재의 수단과 방법에 의견을 일치할 경우이다. [12]

오틀리의 분석을 미-중 관계를 중심으로 반추하면 결국은 글로벌 통화경쟁이다. 미국이 글로벌 경제네트워크에서 중심 노드인 이유가 달러체제에 있기 때문이다. 중국은 2009년부터 추진한 위안화 국제화를 쉽게 포기하지 않을 것이고 미국은 사활을 걸고 달러체제 방어에 나설 것이다(Cohen 2019; Germain and Schwartz 2017; Schwartz 2019; 이용욱 2020). 또한 상대방의 숨줄 조이기 공세를 맞받아칠 대안 숨줄 조르기를 적극적으로 강구해 나갈 것이다.

정리하면, 미국과 중국은 금융 상호의존과 상호견제를 중장기적으로 병행할 것이다. 스테일과 리탄(Steil and Litan 2008, 193)이 금융대전략을 “경제대전략의 한 종류로서 군사적, 외교적 목적을 위해 자본의 흐름을 통제하는 것”이라고 규정하듯이 미국과 중국은 양국 간의 자본의 흐름을 전략적으로 관리해 나갈 것이다. 미국과 중국은 허쉬만의 영향력 효과, 코헤인과 나이의 민감성과 취약성, 파렐과 뉴만의 패놉티콘 효과 및 숨줄 조르기 효과 등을 포함하여 다양한 형태로 금융대전략을 구축하고 실행해 나갈 것이다.

IV. 미-중 금융 상호의존이 한국 금융대전략에 주는 시사점

지금까지 미국과 중국의 금융 상호의존의 현황과 미국과 중국이 향후 취할 수 있는 금융대전략을 살펴보았다. 미국과 중국의 금융 상호의존의 심화가 초기단계여서 그 미래 방향성을 섣불리 예단하긴 어렵다. 따라서 한국 금융대전략에 대한 함의나 시사점 역시 구체성이 제한적일 수밖에 없다. 이 글의 내용을 바탕으로 세 가지 내용을 간략하게 논하고자 한다.

먼저, 상호의존, 디커플링, 디리스킹은 병존하며 특정한 방향에 선험적으로 치우쳐서 실제 일어나고 있는 경험적 사실을 간과할 수 있음에 유의해야 한다. 다양한 금융지표와 미국과 중국의 정책 담론, 실제 정책, 국내정치 지형을 유기적으로 연결하여 통찰력 있는 미래 예측을 하고 정책 대응을 체계적으로 준비하여야 한다. 미국과 중국의 양자 금융관계뿐만 아니라 글로벌 차원의 자본 흐름과 금융네트워크 파워를 측정할 수 있는 모델을 구축하여 지속적으로 모니터링 해야 한다.

둘째, 한국의 중추국 외교를 금융 분야에 적용하여 유럽연합, 영국, 일본, 호주, 캐나다 등과 정보 공유 및 집합적인 정책 대응 메커니즘을 선제적으로 마련할 필요가 있다. 이들 국가와 한국은 미국과 중국의 전략적 경쟁에 큰 영향을 받기도 하지만 반대로 미국과 중국의 전략계산방식에 유의미한 변화를 이끌어 낼 수 있다. 이들 모두가 G20 회원국인 만큼 이전의 MIKTA처럼 G20 내부에서 중추국 금융대전략 그룹으로 활동할 수 있겠다.

마지막으로, 한국의 금융대전략은 양자관계와 시스템 혹은 체제 차원을 다함께 고려하고 공세적 전략과 방어적 전략을 마련해야한다(Armijo and Katada 2015). 한국은 양자 금융관계를 미국과 중국과 각각 설계해야한다. 또한 미국과 중국이 글로벌 금융시스템 경쟁을 벌일 때 이에 대한 한국의 입장을 정리해야 한다. ■

V. 부록

1. 외국인 직접투자 유치 추이

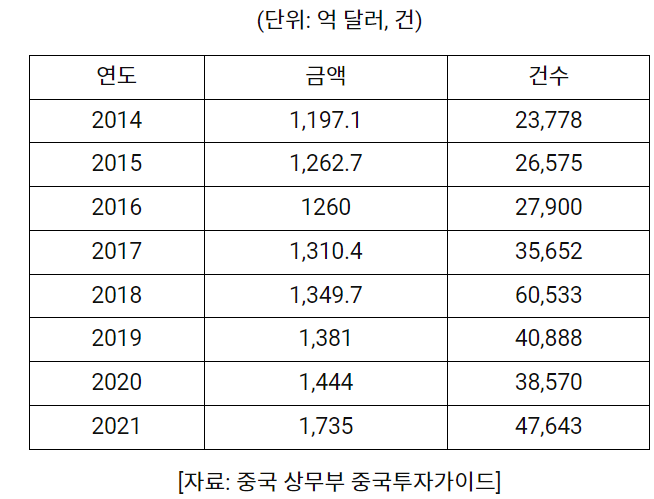

<그림 4> 외국인 직접투자 유치 추이

출처: 코트라 해외시장뉴스 2022/5/26

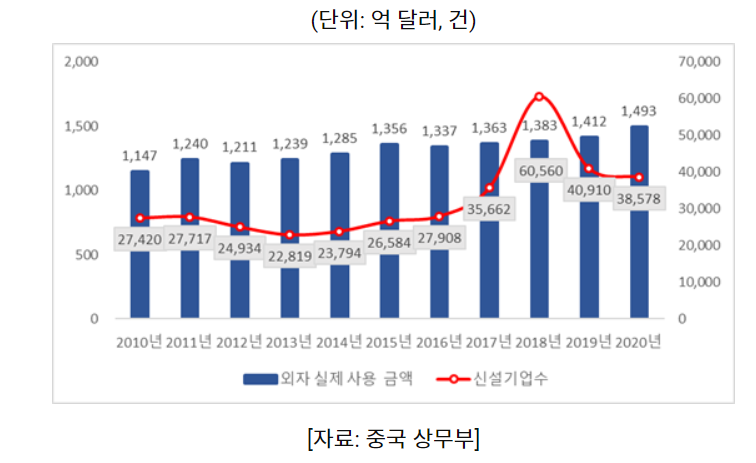

<그림 5> 2010-2020년 중국 외국인 직접투자 추이

출처: 코트라 해외시장뉴스 2022/5/26

참고 문헌

<경향신문>. 2020. “중국으로 몰리는 글로벌 자본…‘몇 년 내 미 금융산업 지위 위협’”. 2020/12/14. https://m.khan.co.kr/economy/industry-trade/article/202012141631001#c2b

김예경. 2019. “중국의 외국인 투자관련 법률 제정.” 『외국입법 동향과 분석』 제15호, 1-7.

김윤국. 2021. “中 외상투자법 시행 후 외국인투자 관리제도의 변화.” 『CSF 전문가 오피니언』 KIEP 대외경제정책연구원. 2021.03.31.

김윤국. 2022. “中 ‘외상투자법’ 시행 후 외국인투자 관리제도의 변화”. 『KIEP 대외경제정책연구원』 중국전문가포럼. https://csf.kiep.go.kr/issueInfoView.es?article_id=44981&mid=a20200000000 (검색일: 2023년 9월 4일)

김치욱. 2020. “세계금융위기와 미국의 국제경제전략.” 『위기이후 한국의 선택』 손열(편). 한울. 39-76.

서봉교. 2018. 『중국경제와 금융의 이해: 국유은행과 핀테크 은행의 공존』. 도서출판 오래.

<서울경제>. 2023. “JP모건, 중국 투자 전략 그대로 유지할 것”. 09/07. https://www.sedaily.com/NewsView/29ULAUNT2J (검색일: 2023년 11월 5일)

신화망 한국어판. 2023. “中 자본시장 개방 신호 잇따라... 빠졌던 자금 하반기 ‘회귀’ 전망”. https://kr.news.cn/20230705/5aa5aeb0a8434af79707f42794c714ef/c.html (검색일: 2023년 11월 4일)

스키타 히로키(이용빈 역). 2021. 『미국의 제제외교』. 한울.

안유화. 2020. “신외상투자법 실행이 중국 금융업에 미치는 영향.” 『성균관차이나브리프』 8권, 2호, 113-119.

이소양. 2023. “중국 보험시장의 대외개방과 외국 보험회사의 성장 동향.” 『CSF중국전문가포럼』 KIEP 대외경제정책연구원. 2021/12/21. https://www.emerics.org:446/issueInfoView.es?article_id=44668&mid=a20200000000&board_id=4 (검색일: 2023년 9월 4일)

이용욱. 2020. “미중 국제 기축통화 전략경쟁과 한국의 대응.” 『EAI Special Report』 동아시아연구원. 2020.08.

이용재. 2023. “디커플링: 미중 공급망 경쟁에서 담론에 불과한 것인가?” 『Online Series CO 23-21』 통일연구원. 2023.08.11.

이은재. 2022. “미·중 갈등 지속에 따른 중국 자본시장 영향 평가” 『국제금융센터』 7.

이치훈. 2020. “중국의 자본시장 개방 추진 및 글로벌 파급 영향.” 『CSF 중국전문가포럼』 KIEP 대외경제정책연구원. 2020.11.12.

_____. 2022. “중국의 외국인자금 유입 급증 명암과 시사점.” 『이슈 & 트렌드』 KIEP 대외경제정책연구원. 2022.1.14. https://csf.kiep.go.kr/issueInfoView.es?article_id=44981&mid=a20200000000 (검색일: 2023년 9월 4일)

월간중앙. 2023. “전병서의 중국 경제 다시보기(2) 서방세계가 중국에 헛발질 하는 진짜 이유.” https://jmagazine.joins.com/monthly/view/337724 (검색일: 2023년 9월 4일)

<아주경제>. 2021. “[안유화 칼럼] 월스트리트는 중국을 떠나지 않는다.” https://www.ajunews.com/view/20210524104743314 (검색일: 2023년 11월 5일)

<연합뉴스>. 2023. “버핏 단짝 찰리 멍거 ‘中 경제, 향후 20년간 다른 경제 보다 좋다.’” https://yna.co.kr/view/AKR20231031184500072 (검색일: 2023년 11월 5일)

임지현. 2005. 『적대적 공범자들』. 소나무.

조고운. 2019. “최근 중국의 금융시장 개방 추진 현황 및 평가”, 『KIEP 대외경제정책연구원』 20.

<조선일보>. 2021. “미·중 갈등에도 월가-중국은 ‘밀월’...JP모건, 中 증권사 설립 허가 받아”. https://biz.chosun.com/international/international_economy/2021/08/09/BVEZ2DQFGFB7FABHN7M2JNI7OU/ (검색일: 2023년 11월 5일)

정원식. 2020. “중국으로 몰리는 글로벌 자본…’몇 년 내 미 금융산업 지위 위협.’” https://m.khan.co.kr/economy/industry-trade/article/202012141631001#c2b (검색일: 2023년 9월 4일)

<코트라 해외시장뉴스>. 2022.“중국 <2022년 외국인투자 장려 및 네거티브 목록> 발표”, https://dream.kotra.or.kr/kotranews/cms/news/actionKotraBoardDetail.do?MENU_ID=100&pNttSn=194434 (검색일: 2023년 9월 5일)

<프레시안>. 2022. “미·중시대, ‘힘센 사춘기 소년’ 미국의 양면 전략 이해하기 [한광수 칼럼] 상호투자3조3천억 달러, vs 글로벌 공급망 전쟁.” https://www.pressian.com/pages/articles/2022112109432898708 (검색일: 2023년 1 1월 3일)

Allen, Bethany. 2023. Beijing Rules How China Weaponized Its Economy to Confront the

World. New York: Harper.

Armijo, Leslie and Saori Katada. 2015. “Theorizing the Financial Statecraft of Emerging

Powers.” New Political Economy 20(1): 42-62.

Cohen, Benjamin. 2019. Currency Statecraft: Monetary Rivalry and Geopolitical Ambition. Chicago: The University of Chicago Press.

Farrell, Henry and Abraham Newman. 2019. “Weaponized Interdependence: How Global

Economic Networks Shape State Coercion.” International Security 44(2): 42-79.

Germain, Randall and Herman Schwartz. 2017. “The Political Economy of Currency Internationalization: The Case of the RMB.” Review of International Studies 43(4): 765-787.

Hirshman, Albert. 1969. National Power and the Structure of International Trade. Berkeley: University of California Press.

James, Harold. 2021. “Weaponized Interdependence and International Monetary Sys-tem.” in Daniel Drezner, Henry Farrell, and Abraham Newman (eds). The Uses and Abuses of Weaponized Interdependence. Washington, D.C.: Brookings Institution Press. 101-114.

Keohane, Robert and Joseph Nye. 1977. Power and Interdependence: World Politics in

Transition, New York: The Free Press.

New York Times. 2023.

Oatley, Thomas. 2021. “Weaponizing International Financial Interdependence.” in Daniel Drezner, Henry Farrell, and Abraham Newman (eds). The Uses and Abuses of Weaponized Interdependence. Washington, D.C.: Brookings Institution Press. 115-129.

Schwartz, Herman. 2019. “American Hegemony: Intellectual Property Rights, Dollar Centrality, and Infrastructural Power.” Review of International Political Economy 26(3): 490-519.

Steil, Benn and Robert Litan. 2008. Financial Statecraft: The Role of Financial Markets in American Foreign Policy. New Haven: Yale University Press.

[1] 본 연구는 고려대학교(K2309711)의 연구 지원이 있었음을 밝힌다.

[2] 후술하듯 미국 금융회사들의 중국 투자는 중국 경제 상황과 정치적인 리스크 등에 따라 부침이 있어왔으나 2019년을 전후로 한 투자의 증가는 하나의 흐름을 형성하고 있다.

[3] 공장 투자 등으로 대표되는 FDI 투자유입도 중국은 2020년 처음으로 미국을 제치고 세계 1위를 기록한 데 이어 2021년 1~10월 중 전년동기대비 23.4%나 급증하였다. 부록 1, 2 참조. 이치훈(2022)은 최근의 현상이 중국이 2001년 WTO 가입 이후 10여 년간 폭발적인 외자유입 시기를 연상하게 한다고 논평하였다.

[4] 아래 내용은 조고운(2019)을 참조하여 요약한 내용이다. 조고운은 중국의 금융시장 개방을 네 시기로 나누어 분석하였다. 개혁·개방으로부터 2001년 이전, WTO가입 이후, 2008년 글로벌 금융위기 이후, 2017년 이후 미·중 통상 분쟁 중의 중국의 금융 자유화 정책이다. 서봉교(2018)도 참조.

[5] 아래는 김윤국(2021)의 분석을 요약하여 정리한 내용이다.

[6] 중국 증시에서 외국인 자금은 2014년 이후 지금까지 매년 순증가 하였으며 순유출된 적이 없다.

[7] 후구통은 홍콩거래소 위탁계좌를 통하여 상하이거래소 주식을 매매하는 제도로서 홍콩인이나 외국인이 중국 상하이거래소 주식을 거래할 때 사용되는 용어이다.

[8] 선구통은 홍콩거래소 위탁계좌를 통하여 선전거래소 주식을 매매하는 제도로서 홍콩인이나 외국인이 중국 선전거래소 주식을 거래할 때 사용되는 용어이다.

[9] 아래는 이소양(2021) 참고하여 요약한 내용이다.

[10] 제임스가 19세기 말 금본위제에서 영국 정부가 세계경제의 환어음(Bill of Exchange) 거래 중심지였던 런던을 “패놉티콘”과 “숨줄 조르기”로 이용한 사례를 통해 경제네트워크 무기화의 역작용을 보여준다. 영국 정부는 환어음 거래가 제공하는 무역과 생산 정보를 활용하여 독일과 미국 등에 경제적 압력을 행사하여 성과를 거두었다. 그러나 역작용으로 영국 정부의 환어음 거래의 무기화에 노출된 독일, 미국 등은 이를 제어하기위해 자국의 중앙은행을 설립하여 런던에 의존하지 않는 최종대부자의 역할과 국내 자산 활용의 길을 닦기 시작하였다. 이는 결국 영국과 국제금융시장에서 런던의 위상 약화를 초래하였다.

[11] 미국의 금융제재에 대한 종합적인 연구는 스키타 히로키(2021) 참조

[12] 2022년 러시아의 우크라이나 침공 때 미국과 서유럽 국가들이 2014년과 달리 러시아 은행들의 SWIFT 배제를 비롯한 대규모 러시아 금융제재를 함께 실시하였음에도 숨줄 조르기 효과는 크지 않았다. 러시아산 원유, 가스를 대량으로 수입한 중국, 인도 등이 쿠션 효과를 하였다고 볼 때, 세 번째 조건은 코헤인과 나이의 취약성(대안 유무와 대체 비용)을 포함하여 세심하게 다듬어져야 할 것으로 보인다.

■ 이용욱_고려대학교 교수.

■ 담당 및 편집: 이주연_EAI 연구원

문의: 02 2277 1683 (ext. 205) | jylee@eai.or.kr