![[미중경제전쟁과 한국의 선택 시리즈] ④ 중국 전기자동차(EV) 산업의 부상과 한국의 경제안보에 주는 함의](/data/bbs/kor_workingpaper/20240315153244338020614.jpg)

[미중경제전쟁과 한국의 선택 시리즈] ④ 중국 전기자동차(EV) 산업의 부상과 한국의 경제안보에 주는 함의

워킹페이퍼 | 2024-03-15

이왕휘

아주대학교 교수

이왕휘 아주대 교수는 미국과 유럽연합의 대중국 견제 입법과 중국의 주요 금속 수출통제 및 해외직접투자 촉진 움직임이 충돌하고 전기차 산업의 일자리와 공급망을 둘러싼 미국, EU, 중국 간의 갈등이 심화되고 있다고 설명합니다. 저자는 전기차 산업에서의 미중 경제전쟁은 내수 및 수출에서 자동차 산업의 비중이 큰 한국이 극복해야 할 매우 중요한 경제안보 문제라고 지적하고, 국내 전기차 산업을 보호하기 위해서는 미국, 중국, 유럽 등과의 협력을 강화할 뿐만 아니라 정부와 기업이 협력하여 핵심 소재·부품·장비 공급망을 안정화해야 한다고 강조합니다.

I. 머리말

주요 산업국가에서 자동차 산업은 경제를 비롯하여 정치 및 안보적으로 중요하다. 경제적인 차원에서 자동차 산업은 국민경제에 가장 큰 비중을 가지는 산업 중의 하나이다. 미국에서 자동차 산업은 역사적으로 국내총생산(GDP)의 3.0∼3.5%, 중국에서는 2021년 거의 10%, 독일에는 14%, 우리나라에서는 약 13%를 차지했다(Hill et al. 2010). 정치적으로는 자동차 산업은 많은 노동자를 고용하고 있어 공장 지역의 선거에 큰 영향력을 행사할 수 있다. 안보적으로 자동차는 전시에 전쟁에 필요한 물자를 생산하는 군수생산시설이다. 제2차 세계대전을 승리로 이끈 아이젠하워 대통령이 1953년 국방장관으로 지명했던 찰스 윌슨 제너럴모터스(GM) 사장은 “GM에게 좋은 것은 미국에도 좋고 그 반대도 마찬가지”라는 발언은 결코 과장이 아니다.

19세기 말 이후 자동차 산업은 첨단 과학기술의 경연장이었다. 새롭게 등장한 최신 과학기술이 최고급 자동차에 우선적으로 적용되었다. 이런 점에서 자동차 산업은 국가의 과학기술 수준을 평가하는 척도로 활용되어왔다. 20세기가 내연기관에 기반을 둔 엔진의 시대였다면 21세기는 배터리(2차전지)를 사용하는 모터의 시대라고 할 수 있다. 전기자동차(EV)는 단순한 이동수단을 넘어서 인공지능(AI), 자율주행, 빅데이터를 종합한 4차 산업혁명의 총아로 간주되고 있다(Citi GPS 2023).

이런 배경에서 EV를 둘러싼 글로벌 경쟁은 중요한 국제정치적 함의를 가진다. 제2차 세계대전 이후 글로벌 시장에서 자동차 산업의 주도권을 장악한 국가는 미국이었다. 미국은 양과 질에서 모두 독일, 일본, 영국, 프랑스 등을 압도하였다. 1970년대 두 차례의 석유 위기의 여파로 연비가 우수한 일본과 독일의 자동차가 미국의 아성에 도전하기 시작하였다. 그러나 미국의 패권을 종식시킨 국가는 중국이었다. 2009년부터 중국은 가장 많은 자동차를 생산하는 국가로 군림하고 있다. 2023년 상반기 중국은 일본을 제치고 세계 최대의 자동차 수출국으로 등극하였다.

EV 산업에서도 중국은 매우 빠른 성장을 거듭하고 있다. 미국은 2010년대까지 기술과 상업 측면에서 EV 산업 발전에 가장 중요한 기여를 하였다. 테슬라(Tesla)는 EV에 필요한 많은 기술을 독자적으로 개발하여 대량생산하는 데 성공하였으며, 2014년 자사가 보유한 200여 건의 특허를 무료로 공개함으로써 EV 산업 확산에 결정적으로 공헌하였다. 그러나 2020년대 들어 중국 EV 기업이 테슬라를 맹렬하게 추격하고 있다. 중국 EV 기업은 글로벌 생산량의 절반을 차지하고 있으며, EV 생산원가의 40%를 차지하는 배터리 분야에서도 약진하였다. 2021년부터 중국산 배터리를 장착하면서, 테슬라가 가진 우위는 이제 자율주행으로 한정되는 추세다.

미국은 중국의 부상을 견제하기 위한 대응책을 전개하였다. 2022년에 인플레이션감축법(Inflation Reduction Act: IRA)을 제정함으로서 해외에서 생산된 EV에 대한 보조금 지급을 제한하였다. 이에 대해 유럽연합(EU)은 IRA를 보호주의적 조치로 강력히 비판하였다. 에마뉘엘 마크롱 프랑스 대통령은 2022년 12월 미국 국빈 방문에서 IRA에 대한 반대를 분명히 표명하였다(The White House 2023). 역설적이게도 EU 역시 자국 산업 보호를 위해 2023년 6월부터 중국산 EV에 대한 정부 보조금 조사를 개시하였다. 중국은 미국과 EU의 조치가 자유무역에 부합되지 않는다고 주장하면서 보복을 준비하고 있다(Nakano and Robinson 2023).

EV를 둘러싼 글로벌 경쟁은 우리나라의 EV 산업에도 막대한 영향을 미치고 있다. 2016년 고고도미사일방어(Terminal High Altitude Area Defense: THAAD) 배치 결정 이후 중국에서 현대기아차의 시장 점유율이 급속하게 하락하였으며, 미국의 IRA에서 지정한 보조금 지급 대상에 현대기아자동차 모델이 하나도 포함되지 않았다. 뿐만 아니라, 탄소배출을 감소시키기 위한 EU의 기후변화정책은 내연기관 자동차 수출에 비관세 장벽으로 작용하고 있다. 이런 어려운 여건 하에서도 현대기아자동차는 2023년 판매량 기준 세계 3위로 성장하였다.

향후 EV 산업은 그린뉴딜, 일자리 및 공급망의 변화에 영향을 받을 것이다. 미국, EU, 중국 모두 그린뉴딜에는 동의하고 있다. 그러나 일자리 및 공급망에서는 갈등이 격화되고 있다. 경제안보 차원에서 우리의 EV 산업을 보호하기 위한 미국·중국·EU의 도전을 극복해야 한다. 이를 위해서는 정부와 기업의 긴밀한 협력이 필요하다. 해외에서 발생하는 보호주의적 조치에 대해서는 정부가 공식적으로 문제를 제기해 우리 기업이 받는 불이익을 최소화해 주어야 한다. 기업은 핵심 기술과 정보가 유출이 되지 않도록 보안을 강화해야 한다. 정부와 기업은 EV 생태계가 성장할 수 있게 핵심 소재·부품·장비의 공급망의 안정화에 협력해야 한다.

II. 21세기 글로벌 자동차 시장의 구조적 변화

1. 엔진에서 모터로

자동차가 최초로 발명된 19세기 말부터 20세기 말까지 동력장치는 내연기관인 엔진이었다. 내연기관 자동차는 독일, 프랑스, 이탈리아, 영국 등 유럽국가에서 시작하였다. 그러나 대량생산 대량소비를 통해 자동차 산업을 비약적으로 발전시킨 국가는 미국이다. 1908년 헨리 포드가 개발한 모델T(Model T)가 양산된 이후 미국에서 자동차의 판매가 급증하였다. 미시건주 디트로이트에 본사를 둔 포드, GM, 크라이슬러가 3대 기업으로 부상하였다. 제2차 세계대전에서 이 기업은 다양한 군수물자를 생산하면서 규모가 더 커졌다. 1970년대 석유 위기 이후 휘발유 가격이 폭등하면서 연비가 좋은 소형 자동차를 생산하는 일본 기업인 토요타, 혼다, 닛산이 미국 시장에서 점유율을 확대하였다. 독일, 영국, 이탈리아 기업은 고급 자동차 시장에서 두각을 보였지만, 판매량에서 미국 기업과 일본 기업에 미치지 못했다. 21세기 들어 전기로 구동되는 EV가 등장하면서 자동차 산업은 구조적 변화에 직면하게 되었다(김꽃별 2022).

<표 1> 자동차산업 가치사슬 구조

|

|

키워드 |

현재 |

미래 |

|

|

자동차 콘셉트 변화 |

자산에서 수단으로 |

자동차(자산) |

멀티 모달 모빌리티 |

|

|

친환경 |

CO2 저감 |

내연기관 |

다양화/전동화 |

|

|

스마트 |

인간의 편의 극대화/교통사고 저감 |

운전자보조시스템 |

자율주행 |

|

|

서비스 |

고객 |

공유경제의 확산 |

소유 |

공유 |

|

제조사 |

제조·서비스업 융합 |

제조업 |

제조+서비스업 |

|

|

플랫폼 |

부품 공유화 |

HW 모듈화 |

HW/SW 모듈화 |

|

출처: 김경유 2022, 36

가장 상징적인 사건은 2017년 4월 시가총액에서 테슬라가 미국 2인인 포드와 미국 1위인 GM을 추월했다는 것이다. 당시 테슬라의 생산량은 2만 대로 700∼900만대를 생산하는 GM과 포드에 비해 아주 왜소했다. 더 놀라운 사실은 GM은 90억 달러, 포드는 63억 달러의 수익을 내었지만, 테슬라는 9억5천만 달러의 적자를 볼 것으로 예상되었다는 것이다. 주가에 거품이 끼었다는 비판에도 불구하고 2020년 7월 테슬라의 시가총액이 판매량 세계 1위인 도요타까지 제고, 12월에는 전기차 테슬라의 시가총액이 전 세계 9대 자동차업체(폭스바겐, 도요타, 닛산, 현대, GM, 포드, 혼다, 피아트 크라이슬러, 푸조)의 총합보다 커졌다. 이 당시 테슬라의 판매량은 50만 대 수준으로 전 세계 자동차 판매량의 1%에도 미치지 않았다.

테슬라의 주가가 이렇게 폭등한 이유는 자동차 산업의 미래가 내연기관 자동차가 아니라 EV에 있다는 투자자의 기대에 있다. EV는 세 가지 혁신을 내포하고 있다. 첫째는 친환경 기술이다. 화석연료를 연소시켜 동력을 얻는 엔진은 기후변화에 주요한 원인인 이산화탄소를 배출하는 반면, 전기로 모터를 회전시키는 EV는 그렇지 않다. 둘째, 다양한 전자장치를 사용한 EV는 자율주행을 구현하는데 훨씬 유리하다. EV 기업은 디트로이트 자동차전시회(motor show)가 아니라 라스베가스 소비자 가전 전시회(CES)을 더 선호한다. 마지막으로 EV는 내연기관 자동차에 비해 인공지능(AI), 빅데이터 등의 첨단 기술을 적용하기 훨씬 더 쉽다. 즉 EV는 이동수단이라는 하드웨어와 맞춤형 서비스를 제공하는 소프트웨어의 결합으로 진화하고 있다. 현대자동차의 현대모빌리티로 사명 변경은 이런 트렌드의 반영이라고 할 수 있다.

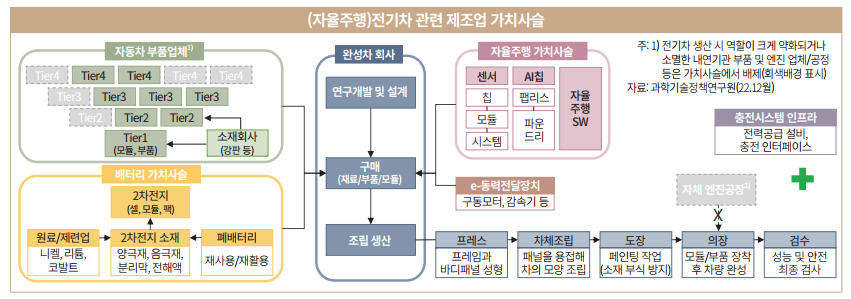

공급망의 측면에서도 EV는 내연기관차와 근본적 차이가 있다. EV에는 내연기관에 비해 배터리와 자율 주행이 훨씬 더 중요한 역할을 한다. 따라서 EV 공급망은 배터리 공급망과 자율주행 공급망이 유기적으로 연계되어 있다.

<그림 1> EV 공급망

출처: 한국은행 2023, 14

2. 미국에서 중국으로

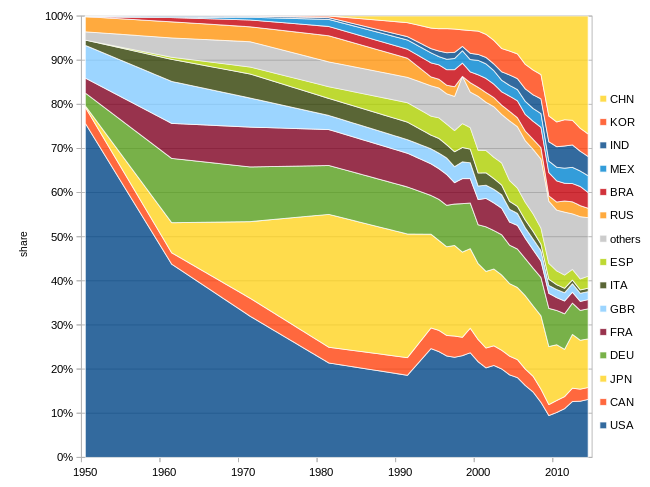

제2차 대전 이후 20세기 말까지 자동차 생산에서 미국이 압도적으로 우위를 차지했다. 21세기 들어서 미국의 비중은 20% 이하로 하락하였다. 2009년부터는 중국이 세계 최대 생산국의 지위를 공고히 유지하고 있다.

<그림 2> 1950년 이후 전 세계 자동차 생산량: 국가별 비중 (%)

출처: Wikipedia

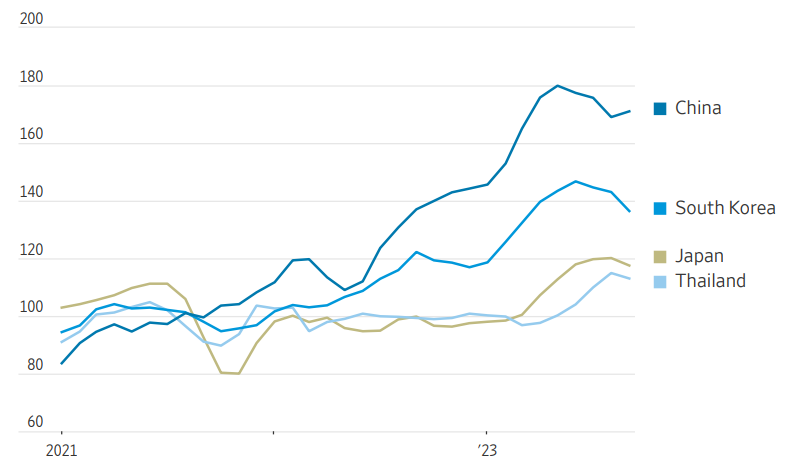

구매 대수에서도 중국이 미국의 두 배 이상을 유지하고 있다. 2022년 구매 대수는 중국(26,864,000), 미국(13,828,337), 인도(4,367,964), 일본(4,167,590), 독일(2,874,828), 브라질(1,953,557), 영국(1,896,259), 프랑스(1,874,805), 한국(1,652,305), 캐나다(1,551,409) 순이었다. 자동차 수출 지표는 중국이 향후에도 일본은 물론 한국보다 더 많은 자동차를 수출할 것으로 전망된다.

<그림 3> 자동차 수출 지표 (2021년 = 100)

출처: Douglas 2023

중국의 우위는 EV에서 더 확실하다. 2020년대 들어서 중국은 미국, 독일, 일본을 제치고 세계 최대 EV 생산국이자 소비국의 위치를 공고화하였다(주은교·이정민 2021; 하일곤 2023; 양재완 2023; Yang 2023; Kubota and Cheng 2023; Barry 2023). BYD와 같은 기존 EV 기업 이외에도 샤오미, 화웨이 등 IT기업까지 EV 제작에 참여하고 있기 때문에 중국은 2030년까지 보급률이 60%를 넘어설 것으로 예상된다.

<표 2> EV 보급률 전망 (* E: 추정치)

|

국가 |

2021 |

2022E |

2023E |

2024E |

2025E |

2026E |

2027E |

2028E |

2029E |

2030E |

|

글로벌 |

7.9% |

14.7% |

20.1% |

26.0% |

32.4% |

34.7% |

37.4% |

39.7% |

42.2% |

44.8% |

|

유럽 |

11.8% |

15.3% |

22.2% |

28.6% |

35.8% |

41.2% |

48.7% |

54.8% |

60.9% |

67.3% |

|

중국 |

15.7% |

28.0% |

39.0% |

50.5% |

62.7% |

63.5% |

64.2% |

65.0% |

65.8% |

66.6% |

|

미국 |

3.3% |

6.1% |

9.6% |

11.7% |

15.9% |

22.1% |

27.1% |

31.4% |

36.8% |

45.8% |

|

일본 |

1.0% |

1.7% |

2.4% |

3.4% |

4.7% |

6.0% |

8.0% |

10.0% |

13.0% |

16.0% |

|

한국 |

6.7% |

10.7% |

15.4% |

21.2% |

28.3% |

37.2% |

44.6% |

50.8% |

56.1% |

60.5% |

|

인도 |

0.6% |

0.9% |

1.4% |

1.8% |

2.2% |

3.0% |

3.5% |

4.5% |

5.5% |

7.0% |

|

기타 |

1.2% |

2.0% |

3.1% |

4.0% |

5.9% |

7.7% |

9.2% |

10.5% |

12.2% |

14.4% |

출처: CITI 2023, 3.

중국 EV의 약진은 수출 실적에도 반영되어 있다. 2023년부터 중국은 수입보다 수출을 더 많이 하였다. 중국자동차공업협회(CAAM)에 따르면, 2023년 상반기에 수출한 214만 대 중 약 1/4인 53만4000대가 신에너지 자동차였다. 상하이 기가팩토리에서 생산된 테슬라(18만 대)와 BYD(8만 대)의 비중이 가장 컸다. 지역별로는 유럽, 아시아, 오세아니아 순이었다(Mazzocco and Sebastian 2023).

III. 미국·유럽의 대응과 중국의 반발

1. 미국의 인플레이션감축법

바이든 행정부는 2022년 8월 인플레이션감축법(Inflation Reduction Act: IRA)을 제정하였다. 총 7,370억 달러 규모를 가진 이 법의 목표는 에너지 안보 강화, 기후 위기 대응, 서민 의료 지원이다. 이 중 가장 중요한 목표는 기후변화 대응이다. 탄소배출을 2030년까지 40% 감축하기 위해 미국 정부는 청정에너지 산업에 3,690억 달러를 지원한다.

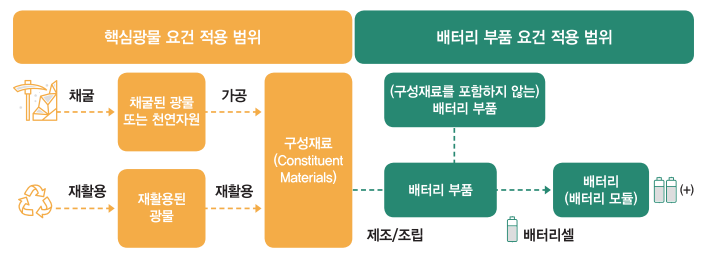

IRA의 EV 지원 정책은 세액공제이다. 연 과세소득 개인 $15만, 부부 $30만 이하 신규 EV 구매자는 최대 7,500 달러, 연 과세소득 개인 $7.5만, 부부 $15만 이하의 중고 EV 구매자는 4,000 달러의 세금을 공제 받는다. 세금공제 조건에는 보호주의적 요소가 내포되어 있다. 가장 중요한 문제는 자국산 소재 사용요건(local content requirement)이다. 배터리 핵심광물의 40% 이상은 ①미국, ②미국과 FTA를 체결한 국가(USMCA) ③ 북미에서 재활용 중 1개 조건을 충족시켜 조달해야 세액공제를 받을 수 있다. 핵심광물 비중은 2027년 80%를 목표로 매년 10%씩 상향할 예정이다. 또한 북미에서 제조·조립한 배터리 부품을 50% 이상 사용해야 하는데, 이 비중도 2029년 100%를 목표로 2024~25년 60% 이후 매년 10%씩 증가할 예정이다. 가장 중요한 조항은 해외 우려 기업(foreign entity of concern)이 채굴·가공·재활용한 배터리를 2024년부터 세액공제 대상에서 제외하는 것이다.

<그림 4> 핵심광물 및 배터리 부품 요건 적용 범위

출처: 김경훈·고성은 2023 10.

미국 에너지부가 공개한 세액공제대상 새로운 친환경차(New clean vehicle) 목록에는 미국, 독일, 일본, 스웨덴 EV만 포함되어 있다. 미국의 5대 수입국 ― 2022년 기준 멕시코 (21.7%), 일본 (19.9%), 캐나다 (15.7%), 한국 (13.2%), 독일 (11.6%) ― 중 USMCA 회원국인 멕시코와 캐나다를 제외하면 한국만 배제되었다(Majkut et al. 2023).

<표 3> IRA 세액공제 대상 새로운 친환경차 목록

|

모델 연식 |

차량 |

모델 연식 |

차량 |

|

2022 |

Audi Q5 |

2022 |

Lucid Air |

|

2022 |

BMW 330e |

2022 |

Nissan Leaf |

|

2022 |

BMW X5 |

2022 |

Rivian EDV |

|

2022 |

Chevrolet Bolt EUV |

2022 |

Rivian R1S |

|

2022 |

Chevrolet Bolt EV |

2022 |

Rivian R1T |

|

2022 |

Chrysler Pacifica PHEV |

2022 |

Tesla Model 3 |

|

2022 |

Ford Escape PHEV |

2022 |

Tesla Model S |

|

2022 |

Ford F Series |

2022 |

Tesla Model X |

|

2022 |

Ford Mustang MACH E |

2022 |

Tesla Model Y |

|

2022 |

Ford Transit Van |

2022 |

Volvo S60 |

|

2022 |

GMC Hummer Pickup |

2023 |

BMW 330e |

|

2022 |

GMC Hummer SUV |

2023 |

Bolt EV |

|

2022 |

Jeep Grand Cherokee PHEV |

2023 |

Cadillac Lyriq |

|

2022 |

Jeep Wrangler PHEV |

2023 |

Mercedes EQS SUV |

|

2022 |

Lincoln Aviator PHEV |

2023 |

Nissan Leaf |

|

2022 |

Lincoln Corsair Plug-in |

|

|

출처: Department of Energy

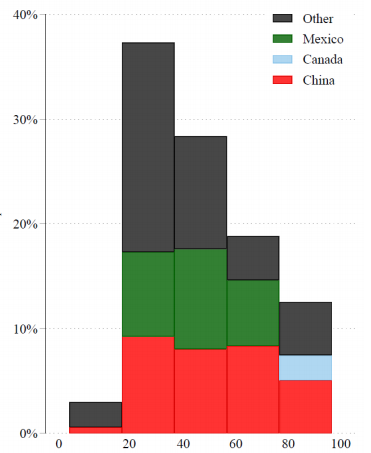

미국 내 자동차 부품 수입국 비중을 보면, 해외 우려 기업을 지정한 목표가 중국이라는 점을 쉽게 확인할 수 있다. 2018년 미국에서 수입한 335개 자동차 부품(중간재)의 5분위 분포에서 주요 수출국은 중국, 멕시코, 캐나다이다. 북미산 핵심광물 비중과 배터리 부품 비중이 90% 이상 상향되는 2020년대 후반 중국산을 사용한 EV에 대한 IRA의 세액공제는 사실상 불가능해진다.

<그림 5> 미국에서 수입한 335개 자동차 부품(중간재)의 5분위 분포

출처: Baldwin et al. 2023, 27.

2. 유럽의 대응

탄소중립을 위한 그린 뉴딜을 강력히 추구하는 EU는 미국의 IRA와 중국 EV 부상에 대응하기 위해 고심하고 있다. IRA에 대한 EU의 기본적인 입장은 환영이다. 미국의 공화당 정권이 기후변화협약을 비준하지 않거나 탈퇴했기 때문에, 그린뉴딜의 추진하는 EU는 민주당의 IRA를 지지하였다.

EU의 불만은 IRA에 내재되어 있는 보호주의적 요소에 집중되어 있다. 가장 심각한 불만은 미국산 구매(Buy American) 정책이다. 독일과 프랑스는 자국 자동차 기업이 생산한 EV의 대부분이 세액공제에 혜택을 받지 못할 것이라는 우려를 미국에 전달하였다. 유럽의회는 유럽집행위원회에 WTO 제소를 촉구하였다. 이러한 반발을 무마하기 위해 미국은 EU와 협상 중인 무역기술위원회(Trade and Technology Council: TTC)를 통해 설득하려고 노력하였다. 바이든 대통령은 정상회담에서 마크롱 대통령에게 EU의 불만 사항을 검토하겠다고 약속하였다(Chad 2023).

그동안 미국과 중국에 비해 EV 산업과 시장 규모가 비교적 작은 편이기 때문에 EU의 전략은 진흥보다 규제에 맞춰져 있다. 이러한 딜레마로 인해 EU는 관세와 보조금 정책을 완전히 탈피하지 못하고 있다. 2023년 기준 EU의 EV 관세는 중국보다 낮지만 미국보다 높은 수준이다.

<표 4> 2023년 기준 EV 관세 비교: 미국, EU, 중국

|

국가 최혜국대우(MFN) |

관세(%) |

예외 |

|

미국 |

2.5 |

ㆍ멕시코: 0% (USMCA) |

|

ㆍ캐나다: 0% (USMCA) |

||

|

ㆍ한국: 0% (한미 FTA) |

||

|

ㆍ중국: 27.5% (MFN+2018년 7월 이후 무역전쟁 관세) |

||

|

EU |

10.0 |

ㆍ한국: 0% (한-EU FTA) |

|

ㆍ일본: 3.8% (일-EU 경제동반자협정) |

||

|

ㆍ캐나다: 0% (EU-캐나다 포괄적 경제무역협정) |

||

|

ㆍ멕시코: 0% (EU-멕시코 FTA) |

||

|

중국 |

15 |

ㆍ2018년 7월 25%에서 15%로 하향 |

|

ㆍ미국: 40% (MFN+보복관세) |

||

|

ㆍ한국: 13.5% (아태무역협정) |

||

|

ㆍ일본: 15% (RCEP) |

출처: Bown 2023, 18.

현재 EU 자동차 기업의 가장 중요한 경쟁자는 중국과 한국이라고 할 수 있다. 글로벌 시장에서 중국 기업과 한국 기업이 미국 기업보다 훨씬 더 많은 EV를 수출하고 있기 때문이다. 배터리에서도 세계 1위 기업인 CATL이 한국의 LG에너지솔루션, SK온, 삼성SDI를 압도하고 있다(최재희 2023).

이런 배경에서 EU는 2023년 핵심원자재법을 추진하고 있다. 이 법안의 목표는 핵심 원자재의 우선순위 및 목표 설정이다. 첫째는 경제적 중요성, 공급망 집중도, 수요 대체, 전략적 운용 및 공급 갭 예측 등이다. 둘째는 거버넌스 확립이다. 조기경보 시스템 및 공급망 스트레스 테스트(stress test)를 위해 회원국 사이에서 정보 공유 네트워크를 구축한다. 셋째는 공급망 회복력 강화이다. EU내에서 또는 EU에 의한 개발 프로젝트를 추진한다. 마지막으로 지속 가능한 경쟁을 유도하는 것이다. 자원을 재활용하는 순환경제 시스템을 촉진하는 것이다(조성훈 2023).

회원국 중에서 프랑스가 선제적으로 대응하고 있다. 2023년 9월 제정된 녹색산업법(Loi Industrie Verte)은 프랑스판 IRA로 불리고 있다. 이 법안은 외국인 투자 유치를 위한 녹색 산업(배터리, 히트 펌프, 그린 수소, 풍력 터빈, 태양열 패널)에 대해 투자 금액의 20%에서 45%까지 세액을 공제한다. 또한 새로운 산업을 유지하기 위해 산업단지 조성, 공장 설립 허가 등의 행정절차를 신속하게 처리한다.

이 법안의 핵심은 EV 보조금을 탄소배출량 기준과 연계한 것이다. 탄소배출량이 낮아 친환경 점수가 높아지는 EV에 더 많은 보조금을 지급하겠다는 것이다. 이 법안의 친환경 점수는 탄소발자국과 탄소배출 계수에 근거를 두고 있다.

ECversion=ECferreux+ECalluminium+ECAM+ECbatterie+ECATI+ECtransport

ㆍ ECferreux: 배터리를 제외한 철금속 생산으로부터 발생한 탄소발자국

ㆍ ECalluminium: 배터리를 제외한 제조에 사용되는 알루미늄 생산으로부터 발생한 탄소발자국

ㆍ ECAM: 차량 제조에 사용된 철금속 및 알루미늄 이외의 소재 생산에 따른 탄소발자국으로 배터리는 제외

ㆍ ECbatterie: 배터리 생산과 관련된 탄소발자국

ㆍ ECATI: 중간 가공 및 조립에 필요한 에너지 사용으로부터 발생한 탄소발자국

ㆍ ECtransport: 운송은 조립 지역에서 프랑스 유통지까지 차량의 운송 관련 탄소발자국(김계환·강지현. 2023)

전자는 EV 운행 과정뿐만 아니라 EV 제작 과정에서 발생되는 탄소배출량을 다 포함한다. 이 개념에 따라 탄소배출량을 측정하면, 배기량이 적은 경차가 가지는 장점이 축소된다. 후자는 생산공정 및 생산지에 따라 측정된다. 생산공정은 철강, 알루미늄, 기타 재료, 배터리, 조립, 운송 등 6개 부분으로 구분된다. 생산지도 유럽, 중국 등으로 차별화된다. 그 결과 유럽에서 생산된 EV가 비유럽에서 생산된 EV보다 더 많은 보조금을 받을 수 있게 된다(안준성 2023).

EU 집행위원회는 10월 중국산 전기차 보조금이 EU EV 산업에 미치는 영향에 대한 공식조사를 개시하였다. 조사 대상은 브랜드 국적과 관계 없이 중국에서 제작되어 유럽에 수입된 모든 EV이다. 피해가 확인되면 일단 9개월 이내에 잠정 상계관세를 부과하고, 13개월 이내에 최종 조사 결과가 확정되면 잠정 상계관세를 확정 관세로 전환된다(EU 2023).

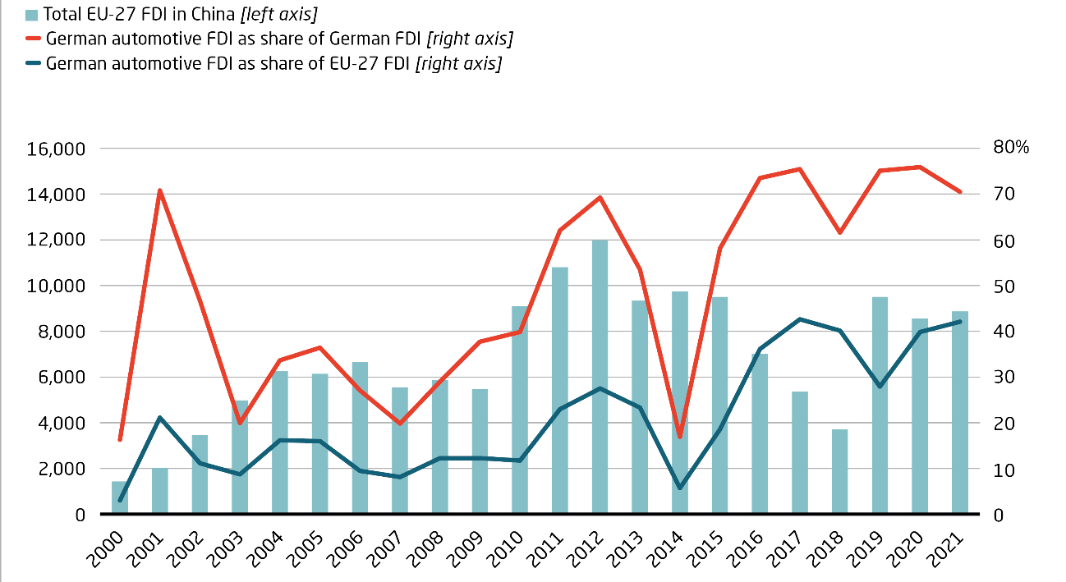

이 조치에 대한 회원국 사이의 입장에 미묘한 차이가 있다. EV 제작에서 뒤처진 프랑스 기업이 조사를 적극적으로 압박하는 반면, 중국에서 EV를 생산하는 독일 기업은 중국의 반발을 우려해 반대하고 있다(Nilsson et al.; Posaner and Burchard 2023). 실제로 독일 자동차 기업은 2018년 최초로 독일보다 중국에서 더 많은 자동차를 생산했다(Heymann. 2020). 또한 독일 자동차 기업은 뗘 회원국 중 가장 적극적으로 중국에 직접투자를 활발히 진행해 왔다.

<그림 6> 독일 자동차 기업의 대중 FDI: 금액 (백만 유로) 및 비중(%)

출처: Sebastian 2022, 5.

3. 중국의 반응

원칙적으로 중국은 미국의 IRA와 EU의 핵심원자재법 및 전기자동차 보조금 조사 및 프랑스의 녹색산업법을 비판하였다. 그 근거는 미국과 EU의 법안이 자유무역 원칙에 부합하지 않는 보호주의라는 데 있다. 그럼에도 불구하고 중국은 미국과 EU에 상응하는 조치를 취하지 않고 있다.

중국의 대응은 배터리 공급망을 장악하고 있다는 이점에 기반을 두고 있다. 첫째, EV와 관련된 중요 희귀 금속에 대한 수출통제를 강화하고 있다. 2023년 7월 중국은 국가 안보와 이익을 위해서 갈륨 및 게르마늄 관련 품목(각각 8개 및 6개) 수출업자에게 최종 사용자 및 최종 용도 증명서를 제출하는 수출 통제를 발표하고 8월부터 시행에 들어갔다. 갈륨은 반도체, 무선통신 장비, LED 디스플레이, 게르마늄은 반도체, 광섬유, 적외선 광학, 태양광 전지에 사용되는 중요한 광물이다(최원석 외 2023). 10월 중국은 12월부터 고순도(>99.9%), 고강도(>30Mpa), 고밀도(>1.73g/cm3) 인조흑연 및 제품, 천연흑연 및 제품 등 9개 품목에 대해 이중용도 여부를 심사받아 수출을 허가받아야 한다고 발표하였다. 리튬이온의 저장에 용이한 특성을 가지고 있는 흑연은 배터리 음극재의 핵심 재료이다(도원빈 2023). 아직까지 이 조치를 통해 수출을 제한하거나 금지한 적은 없지만, 중국이 필요하면 언제든지 사용할 수 있다는 점에서 위협적이다.

둘째, EV의 안보 취약성에 대한 정책이 발전하고 있다. 중국에서 운행되는 EV에 수집한 운행정보가 해외로 이전될 수 있다는 우려 때문에 테슬라와 디디추싱에 대한 규제도 있다. 2021년 3월 테슬라 EV는 군부대 등 안보 관련 지역에 출입이 금지되었다. 국가나 당의 영도급 인사가 방문하는 지역에서 테슬라의 운행이 제한되는 사례가 있었다. 주요 당 간부와 원로가 비공개로 모이는 베이다이허 회의를 앞둔 7월 1일부터 2달간 테슬라의 접근이 금지되었다. 2023년 7월 유니버시아드 기간 중 시진핑 주석이 방문하는 청두의 일부 도로에 유사한 조치가 도입되었다(Reuters 2022).

사이버 보안에 대한 우려에도 불구하고 미국 증시에 상장을 시도하자 2021년 7월 당국은 홈페이지/위챗/알리페이를 통한 디디추싱(滴滴出行)의 신규 등록을 금지하였으며 중국 앱스토어에서 삭제하였다. 이러한 사건의 재발을 막기 위해 당국은 데이터 안전/해외 유동데이터(cross border data)/기밀정보 관리 등 관련 법률을 강화하였다(김철묵 2021).

셋째, 해외직접투자를 활용하고 있다. 2019년부터 상하이 기가팩토리에 EV 생산을 시작한 테슬라는 2023년 50만 대를 생산하고 있으며, 그 중 일부는 캐나다, 한국, 태국 등 해외로 수출되고 있다. 테슬라는 2021년 6월 CATL로부터 2022∼25년 3년 동안 배터리를 공급받기로 계약하였다(Lambert 2021). 만약 테슬라가 중국산 EV를 미국에 수출하게 되면, 중국 배터리 기업에게 중국산 테슬라는 IRA를 우회하는 통로가 될 것이다.

반대로 중국 배터리 기업이 미국 EV 기업과 합작하는 에너미쇼어링(enemyshoring)도 있다. 글로벌 배터리 공급망에서 중국 기업이 코발트 95%, 리튬 60%, 니켈 60%를 차지하고 있다. 이 때문에 중국 기업을 당장 배제하는 것은 불가능하다. 2023년 2월 13일 미국 포드자동차가 중국 닝더스다이(寧德時代·CATL)와 함께 미국 미시건주 마샬에 배터리 공장을 설립한다고 발표하였다. 포드가 CATL과 에너미쇼어링(enermyshoring)을 시도한 이유는 에너지 밀도가 낮지만 20-30% 정도 저렴한 리튬이온배터리(LFP)에 있다(최재희 2023). 니켈·코발트·망간(NCM) 배터리의 원자재 가격이 급상승했기 때문에 2023년까지 60만 대, 2026년까지 2백만 대까지 EV 생산을 증대하기 어려워진 것이다. 그래서 한국의 SK온과 LG에너지솔루션과 함께 NCM 배터리 생산공장을 건설하고 있었던 포드가 2022년 세계시장 37%를 점유한 LFP의 선두기업인 CATL을 끌어들인 것이다(Ford Media Center 2022; 2023).

포드가 합작사 지분을 100% 소유하고 CATL은 기술 협력만 제공함으로써, 이 합작사가 생산한 배터리는 IRA의 세액공제를 받을 수 있게 되었다. 포드는 IRA가 규정한 배터리 조립과 광물 조달 기준에 합작법인이나 기술 관련 규정이 없다는 허점을 교묘하게 활용한 것이다. 이렇게 하면 IRA가 규정한 배터리 조립과 광물 조달 기준이 충족된다는 것이다(Boudette and Bradsher 2023). 포드의 편법에 대한 정치적 반발이 없지는 않았다. 포드가 첫 번째 공장부지로 선정한 버지니아주 피트실바니아 카운티에서 양질의 일자리 창출을 기대하는 지역 주민은 우호적이었으나, 공화당 소속 글렌 영킨 주지사는 중국공산당이 보낸 ‘트로이 목마’가 될 수 있다고 반대하였다(Yancey 2023). 이 때문에 공장은 버지니아주가 아니라 미시건주에 건설되게 되었다. 포드가 CATL과 협력이 보도된 바로 다음 날 대중강경파인 마르코 루비오 상원의원(공화당, 플로리다주)은 재닛 옐런 재무장관, 제니퍼 글랜홀름 에너지 장관, 피트 부티지지 교통장관에게 보낸 서한에서 이 계획이 재무부 산하 외국인투자위원회(Committee on Foreign Investment in the United States: CFIUS)의 심사를 받아야 한다고 주장하였다(Rubio 2023).

이외에도 중국 전기차 배터리 제조업체 이웨이리넝(億緯鋰能·EVE에너지)이 다임러 트럭, 일렉트리파이드 파워, 파카와 설립한 합자회사가 미국에서 배터리 생상공장을 건설한다고 공시하였다. 지분구조는 이웨이리넝 10%, 나머지 세 회사가 각각 30%로 미국 기업이 90%를 차지할 계획이다(Ren 2023). 중국 EV 및 배터리 기업은 EU 회원국에서도 직접투자를 확대하고 있다(Kratz et al. 2023). 만약 이러한 계획이 엄격해진 투자 심사를 성공적으로 통과한다면, EU의 EV 및 배터리 공급망에서 중국 기업이 허브 위치를 선점할 수 있다.

<표 5> 중국 주요 배터리 업체들의 유럽 내 그린필드 투자 현황

|

기업명 |

지역 |

가동 시기 |

생산능력(계획) |

투자 금액 |

비고 |

|

CATL |

독일 튀링겐 |

2023년 1월 |

14GWh |

18억 유로 |

- |

|

헝가리 |

2025년 |

100GWh |

73억 4,000만 유로 |

- |

|

|

엔비전 AESC |

스페인 |

2025년 |

30GWh |

미발표 |

- |

|

프랑스 |

2024년 |

24GWh |

20억 유로 |

2030년까지 완공 |

|

|

영국 |

2012년 |

25GWh |

미발표 |

AESC 기존 공장의 생산능력 1.9GWh 확정 계획 |

|

|

영국 |

2025년 |

12GWh |

미발표 |

- |

|

|

궈쉬안하이테크 |

독일 |

2023년 9월 |

20GWh |

미발표 |

2024년 5Wh 생산 |

|

CALB |

포르투갈 |

2025년 말 |

15GWh |

미발표 |

- |

|

독일 |

미발표 |

20GWh |

미발표 |

- |

|

|

SVOLT |

독일 자를란트 |

2023년 말 |

24GWh |

20억 유로 |

- |

|

독일 브란덴부르크 |

2025년 |

16GWh |

미발표 |

- |

|

|

Farasis |

튀르키에 |

2026년 |

20GWh |

미발표 |

2031년 20GWh |

|

독인 |

미발표 |

6GWh |

6억 유로 |

다임러와 장기계약 |

|

|

EVE |

헝가리 |

2026년 |

비발표 |

10억 유로 |

- |

|

Sunwoda |

헝가리 |

2025년 말 |

미발표 |

2억 5천만 유로 |

- |

|

BYD |

헝가리 |

2017 |

미발표 |

2,600만 유로 |

기존 전기버스 생산라인에 배터리 조립 공장 추가구축 |

출처: 최재희 2023, 11

IV. 한국의 전략

글로벌 EV 시장을 둘러싼 미국, EU, 중국의 경쟁 때문에 한국 자동차 기업에 삼중고에 시달리고 있다(조철 외 2022). 먼저 미국의 IRA에서 한국 자동차 기업이 생산한 EV는 2023년 세액 공제 대상에 한 모델도 선정되지 않았다. 한국 자동차 기업과 배터리 기업은 두 가지 방식으로 대응하였다. 우선, 한국 정부를 통해 미국 정부와 의회에 로비를 시도하였다. 현대기아 자동차는 리스 차량에 대한 세액 공제를 활용하여 판매량을 늘리는 데 성공하였다. 다른 한편으로 한국 기업은 미국에 대한 투자를 확대하였다. 앨라배마주 몽고메리(2006년 완공, 2022년 33만 대 생산)와 조지아주 웨스트포인트(2009년 완공, 2022년 34만 대 생산)에 생산공장을 가지고 있는 현대차는 2022년 5월 2025년 연간 생산능력 30만 대 규모의 전기차 및 배터리 생산거점 건설 계획을 발표하였다(Chad 2023). 배터리 기업은 단독으로 생산시설을 건설하는 동시에 미국 자동차 3사와 전략적 협력도 강화하였다. 생산시설이 완공되는 2025∼6년에는 IRA로 인한 피해는 사실상 없어질 것으로 예상된다.

<표 6> 한국 기업의 미국·캐나다 내 배터리 생산 시설

|

기업명 |

공장 위치 |

연산능력 |

비고 |

|

|

LG 에너지솔루션 |

단독 생산 |

미시간 |

20GWh |

`22년 5GWh 가동 중 `24년까지 15GWh 추가 |

|

애리조나 |

43GWh |

`24년 가동 <원통형 27GWh>, ESS용 16GWh |

||

|

얼티엠셀즈 |

오하이오 |

40GWh |

제1공장<`22년 가동 중> |

|

|

테네시 |

50GWh |

제2공장<`23년 하반기 가동> |

||

|

미시간 |

50GWh |

제3공장<`25년 상반기 가동> |

||

|

넥스트스타에너지 <스텔란티스>합작 |

온타리오 |

45GWh |

`24년 상반기 가동 |

|

|

L-H Battery Company <혼다>합작 |

오하이오 |

40GWh |

`25년 상반기 가동 |

|

|

현대차 합작 |

조지아 |

30GWh |

`25년 상반기 가동 |

|

|

SK온 |

단독 생산 |

조지아 |

9.8GWh |

제1공장<`22년 가동 중> |

|

11.7GWh |

제2공장<`23년 가동중> |

|||

|

블루오벌SK <포드 합작> |

테네시 |

43GWh |

`25년 가동 |

|

|

켄터키 |

43GWh |

`25년 가동 |

||

|

켄터키 |

43GWh |

`26년 가동 |

||

|

삼성SDI |

GM 합작 |

인디애나 |

30GWh |

`26년 가동 |

|

스타플러스에너지 <스텔란티스>합작> |

인디애나 |

33GWh |

제1공장 <`25년 1분기 가동> |

|

|

검토 중 |

34GWh |

제2공장 <`27년 가동> |

||

출처: 한국은행 2023, 40.

EU에서도 현대기아차는 선방하고 있다. 2022년 유럽시장에서 자동차 판매량(106만989대) 및 시장점유율(9.4%)에서 4위로 성장하였다. 이 중 전기차 판매량은 14만3460대였다. 로 2021년(13만5408대)보다 5.9% 늘었다. 2023년 1~3분기 판매량은 전년 동기 대비 3.5% 증가했으나 시장점유율은 1.1% 감소하였다(박제완 2023).

반면 중국에서는 공장 폐쇄 및 매각이 이뤄지고 있다. 현대차는 베이징 1공장(2002년 준공·연산 30만대), 베이징 2공장(2008년 준공·연산 30만대), 베이징 3공장(2012년 준공·연산 45만대), 창저우 공장(2016년 준공·연산 30만대), 충칭 공장(2017년 준공·연산 30만대) 등 5곳을 운영했다. 2016년 114만 대로 최대 실적을 기록하였으나, 사드(Terminal High Altitude Area Defense: THAAD) 사태 이후 2017년 78만, 2021년 38만5000대, 2022년 27만3000대로 하락하였다. 2019년부터 생산을 멈춘 베이징 1공장(연산 30만 대)을 2021년 중국 전기차 회사 리샹에 매각했다. 2017년 가동한 충칭 공장(연산 30만 대)은 매물로 내놓은 상태이며, 2016년 건설된 창저우 공장(연산 30만 대)도 매각을 고려 중이다. 이렇게 되면 베이징 2공장(연산 30만대)과 3공장(연산 45만대)만 남는다(김남희 2022).

자동차 기업과 달리 배터리 기업은 중국에서 생산을 확대하고 있다. LG에너지솔루션은 난징(원통형 및 파우치형 배터리 93GWh), 삼성SDI는 톈진(소형 배터리), 시안(중대형 배터리), 창저우(베이징자동차 등 합작 전기차 배터리 7.5GWh), SK온은 후이저우(EVE에너지 합작 전기차 배터리 10GWh), 옌청(전기차 배터리 27GWh, 24년 +6GWh 예정)에서 각각 생산하고 있다(한국은행 2023).

V. 맺음말

그린뉴딜, 일자리 및 지정학을 둘러싼 갈등이 격화되면서 EV 산업은 경제안보의 핵심으로 부상하였다. 탄소중립이라는 목표에 대해서 미국, EU, 중국 모두 합의하고 있기 때문에 EV 보급률을 상승할 것이다. 그린 뉴딜에 부정적인 공화당이 집권할 경우 미국에서 보급률 상승이 지연될 수도 있다. 대규모 고용이 필요한 자동차 산업은 양질의 일자리를 보장하기 때문에 EV 생산시설을 확대하기 위한 투자 유치 경쟁에서는 어느 국가도 양보하려는 의지가 없다. EV 산업의 생태계를 주도하려는 국가들 사이의 갈등도 격화될 것이다. 자동차에서 모빌리티로 산업 패러다임의 변화를 선취하는 국가가 4차 산업혁명을 선도할 가능성이 매우 높기 때문이다.

우리나라에서도 자동차 산업은 내수와 수출 모두에서 비중이 큰 기간산업이다. 최근까지 우리 EV 산업은 양과 질에서 모두 세계적 수준으로 발전해왔다. 앞으로 미국의 IRA, EU의 핵심광물법, 중국의 산업정책 등의 도전을 극복해야 한다. 경제 및 시장 규모에서 우리나라가 독자적으로 세 국가(지역)과 동등하게 경쟁하기는 어렵다. 지정학적 차원에서도 우리나라가 전략적 자율성을 가지고 독자적인 경제안보를 추진할 수 있는 역량이 부족하다.

우리나라 경제안보의 취약성을 보완하기 위해서는 대외 협력이 중요하다. 특히 EV 및 배터리 공급망을 안정적으로 관리하기 위해서는 소재·부품·장비의 다변화를 추구해야 한다. 다변화가 특정 국가의 배제로 이어지지 않도록 유의해야 한다. 2016년 사드 배치 논란 이후 중국 시장 점유율이 급락했던 사태가 재발되지 않도록 중국과 관계를 개선할 필요가 있다. ■

참고 문헌

김경유. 2022. “자동차산업의 가치사슬별 경쟁력 진단과 정책 방향”. 『KIET 산업경제』 12월호, 36.

김경훈·고성은. 2023. “미국 IRA 시행지침이 우리나라 배터리 공급망에 미칠 영향”. 『KITA 통상리포트』 9호, 10.

김계환·강지현. 2023. “프랑스판 인플레이션 감축법IRA, 전기차 보조금 제도의 내용과 시사점”.『KIET』 산업경제, 9월: 36.

김꽃별. 2022, “코로나 이후 주요국의 전기차 시장 동향.” Trade Brief 16.

김남희. 2022. “中 점유율 1%대 추락한 현대차…’충칭 공장도 가동 중단.’” <조선일보> 2022/02/22.

김철묵. 2021. “중국 자동차산업의 변화와 전망.” 『중국산업경제 브리프』 7월.

도원빈. 2023. “중국 흑연 수출통제의 영향 및 대응방안.” Trade Brief18.

박제완. 2023. “현대·기아 1~3분기 유럽시장 판매, 전년 동기 대비 3.5% 증가.” <매일경제> 2023/10/20.

이동희. 2023. “현대차 충칭 공장 매물로 나왔다…중국 사업 구조조정 가속,” <동아일보> 2023/08/23.

안준성. 2023. “프랑스판 IRA 도입과 한국: 전기차 보조금 제도 상호주의 필요” 『동아시아재단 정책논쟁』.

양재완. 2023. “2022년 글로벌 전기차 판매 실적 분석.” 『한국자동차연구원 산업동향』 112.

조성훈. 2023. “유럽 핵심원자재법(CRMA)의 입법동향과 시사점.” 『KIEP』 세계경제포커스 23-01.

조철ㆍ김경유ㆍ강바다. 2022. “한국 자동차산업의 질적 성장 역사와 새로운 발전 방향 모색.”『산업연구원』 연구보고서 2022-04.

주은교·이정민. 2021. “중국 신에너지자동차 시장 동향 및 전망.” 『KOTRA』 Global Market Report 21-052.

최원석·문지영·김영선, 2023. “최근 중국의 경제안보 대응조치와 시사점.” 『KIEP』 세계경제포커스 23-28.

최재희. 2023. “유럽 전기차 배터리 시장에서의 중국기업 점유율 확대 요인 및 시사점.” 『KIEP』세계경제포커스 23-39.

_____. 2023. “중국 LFP 배터리 공급망 분석 및 시사점.” 『KIEP』 세계경제포커스 22-09.

하일곤. 2023. “다양한 혁신이 시도되고 있는 중국 전기차 산업.” 『LG경영연구원』.

한국은행. 2023. “우리나라 주요 제조업 생산 및 공급망 지도.” 『한국은행』 42.

Baldwin, Richard, Rebecca Freeman, and Angelos Theodorakopoulos. 2023. “Hidden Exposure: Measuring U.S. Supply Chain Reliance”. Brookings Papers on Economic Activity. 2023 Fall. 27.

Bloomberg. 2023. “Tesla Cars Barred From World University Games Ahead of Xi Visit.” Bloomberg News July 26.

Boudette, Neal E. and Keith Bradsher. 2023. “Ford Will Build a U.S. Battery Factory With

Technology From China.” New York Times February 13.

Bown, Chad P. 2023. “Industrial Policy for Electric Vehicle Supply Chains and the US-EU Fight over the Inflation Reduction Act”. PIIE Working Papers No.23-1, 18.

Bown, Chad P. 2023a. “How the United States Solved South Korea’s Problems with Electric Vehicle Subsidies under the Inflation Reduction Act.” PIIE Working Papers 23-6.

______________. 2023b. “Industrial policy for electric vehicle supply chains and the US-EU fight over the Inflation Reduction Act.” PIIE Working Papers 23-1.

CITI. 2023. “State of Global Electric Vehicle Adoption: A Trip Around the World.” Citi GPS.

Department of Energy. “Electric Vehicles Assembled in North America”. https://afdc.energy.gov/laws/inflation-reduction-act.

Douglas, Jason. 2023. “U.S. Subsidies Fuel Boom in Global Auto Trade, Strong Car Sales Contrast with Weakness in Other Exports”. Wall Street Journal. November 19.

EU. 2023. “Commission Launches Investigation on Subsidised Electric Cars from China.” European Commission Press Release.

Ford Media Center. 2022. “Ford Releases New Battery Capacity Plan, Raw Materials Details to Scale EVs; On Track to Ramp to 600K Run Rate by ’23 and 2M+ by ’26, Leveraging Global Relationships.” Ford Newsroom July 21.

__________________. 2023. “Ford Taps Michigan For New LFP Battery Plant; New Battery Chemistry Offers Customers Value, Durability, Fast Charging, Creates 2,500 More New American Jobs.” Ford Newsroom February 13.

Sebastian, Gregor. 2022. “The Bumpy Road ahead in China for Germany's Carmakers”. MERICS. 5.

Heymann, Eric. 2020. “German Auto Industry: Output in China Exceeds Domestic Production.” Deutsche Bank AG.

Hill, Kim, Adam Cooper, and Debra Menk. 2010. “Contribution of the Automotive Industry to the Economies of all Fifty State and the United States.” Center for Automotive Research.

Kratz, Agatha, Max J. Zenglein, Gregor Sebastian and Mark Witzke. 2023. “EV Battery Investments Cushion Drop to Decade Low: Chinese FDI in Europe 2022 Update Report.” Rhodium Group and MERICS.

Kubota, Yoko and Selina Cheng, 2023. “Is Over Foreign Brands Lose Share to Chinese Rivals, Driven by Local Manufacturers’ Lead in Electric Vehicles, as Beijing’s Industrial Policy Pays off.” Wall Street Journal July 10.

Lambert, Fred. 2021. “Tesla Signs New Battery Cell Agreement with CATL in Race to Secure Large Battery Supply.” Electrek June 28.

Majkut, Joseph, Ilaria Mazzocco, and Jane Nakano. 2023. “Onshoring and Friend-Shoring in U.S. EV Supply Chains: What Are the Boundaries.” Center For Strategic and International Studies.

Mazzocco, Ilaria and Gregor Sebastian. 2023. “Electric Shock: Interpreting China’s Electric Vehicle Export Boom.” Center For Strategic and International Studies.

Nakano, Jane and Quill Robinson. 2023. “U.S.-China EV Race Heats Up with Forthcoming

Guidance on 'Foreign Entity of Concern' Rules.” Center For Strategic and International Studies.

Nilsson, Patricia, Gloria Li and Sarah White. 2023. “German Carmakers in the Line of Fire of Possible EU-China Trade War.” Financial Times September 19.

Posaner, Joshua and Hans von der Burchard. 2023. “Germany’s Scholz Warns against

Protectionism in China Electric Car Probe.” Politico September 28.

Ren, Daniel. 2023. “Chinese EV Battery Maker Eve Joins Hands with Partners including Daimler Truck to Set up a US$2.6 billion US Plant.” South China Morning Post September 8.

Reuters. 2022. “Tesla cars barred for 2 months in Beidaihe, site of China leadership meet.” June 21.

Rubio, Marco. 2023. “Rubio Seeks Pledge From Biden For No Federal Dollars To Partnership

Between Ford, CCP National Champion.” Marco Rubio Press Releases February 14.

The White House. 2023. “Remarks by President Biden and President Macron of France in Joint Press Conference.” December 1.

Wikipedia. “List of countries by motor vehicle production”. en.wikipedia.org/wiki/List_of_countries_by_motor_vehicle_production.

Wyk, Barry van. 2023. “China’s Top 15 Electric Vehicle Companies.” China Project.

Yancey, Dwayne. 2023. “Youngkin was worried about a Ford-China deal in Pittsylvania

County. Would China's involvement really have mattered?” Cardinal News January 24.

Yang, Zeyi. 2023. “How did China Come to Dominate the World of Electric Cars?” MIT Technology Review.

Zou, Wenqing. 2022. “Deep Analysis of Chinese Auto Report 2022.” EqualOcean.

■ 이왕휘_아주대학교 정치외교학과 교수.

■ 담당 및 편집: 이주연_EAI 연구원

문의: 02 2277 1683 (ext. 205) | jylee@eai.or.kr

무역ㆍ기술ㆍ에너지 질서의 미래

미중관계와 한국

미중경제전쟁과 한국